Resumo

- Em 2021, prevemos uma recuperação desigual do crescimento nos diversos setores e regiões do mundo. Em 2022, a retomada deverá dar lugar a um crescimento moderado e sincronizado, embora em ritmo ainda acima da tendência.

- Alguns bancos centrais começaram a abrandar os programas de compra de ativos já em 2021 (e outros estão propensos a acompanhá-los), mas não esperamos que os mercados desenvolvidos comecem a elevar os juros em nosso horizonte cíclico.

- Nossas projeções preveem um pico de inflação nos mercados desenvolvidos nos próximos meses. Contudo, a magnitude e o momento exato ainda são incertos devido às restrições de oferta.

- Nos mercados, há menos oportunidades de alta convicção e as valuations estão muito caras. É melhor ter paciência e manter a flexibilidade e a liquidez nos portfólios para poder reagir a eventuais acontecimentos e oportunidades.

- Quanto à duration, pretendemos manter uma modesta posição underweight nos portfólios-modelo. Nas posições de spread, continuamos dando preferência a hipotecas dos EUA não vinculadas a agências e outros títulos lastreados em ativos. No crédito corporativo, vemos pouco potencial para redução significativa dos spreads.

- Esperamos identificar boas oportunidades em títulos locais e externos de mercados emergentes e em algumas moedas desses mercados. Mas a nossa abordagem será de cautela, tendo em vista a situação da COVID nos países de mercados emergentes.

Perspectiva econômica

Nos últimos meses, a recuperação econômica foi desigual entre os diversos setores e regiões. No caso dos EUA, isso gerou gargalos na cadeia de abastecimento e um salto na inflação. No entanto, a PIMCO mantém a opinião de que os fatores que causaram a alta recente dos preços são transitórios e, portanto, não afetam de forma significativa a nossa visão geral sobre o impacto da pandemia, a política monetária ou o crescimento econômico desde a Perspectiva Cíclica de março.

Até o momento, a reação do mercado a esses acontecimentos macroeconômicos tem sido contida e, apesar do risco de inflação, os juros das notas do Tesouro dos EUA de 10 anos caíram 25 pontos-base desde meados de março. Conforme discutimos em nosso Fórum Cíclico de março, entretanto, há riscos de que a maior volatilidade e a incerteza macroeconômica se traduzam em maior volatilidade também nos mercados de ativos. Como resultado, acreditamos que seja melhor ter paciência em um momento em que as oportunidades de alta convicção estão mais limitadas e as valuations, mais caras e nos concentrar na manutenção da liquidez e da flexibilidade dos portfólios. Em caso de alguma reação dos mercados, queremos ter flexibilidade para aproveitar as oportunidades.

Perspectiva econômica: pico da pandemia, pico da política monetária, pico do crescimento

Nos últimos meses, os dados de saúde pública indicaram que a pandemia global, medida por número de casos, atingiu o pico no segundo trimestre de 2021. O número semanal de novos casos de COVID-19 caiu de cerca de 5,8 milhões em meados de abril para 2,9 milhões no início de junho. Ao mesmo tempo, apesar do início tumultuado, a vacinação ocorre em ritmo acelerado nos mercados desenvolvidos (MD), os quais deverão atingir a imunidade de rebanho nos próximos meses. Como resultado, o número de novos casos e mortes deve continuar caindo, apesar do ritmo mais lento de vacinação nos mercados emergentes (ME). Para saber mais sobre os ME, leia a recente publicação no blog da PIMCO "Emerging Markets Through the Looking Glass".

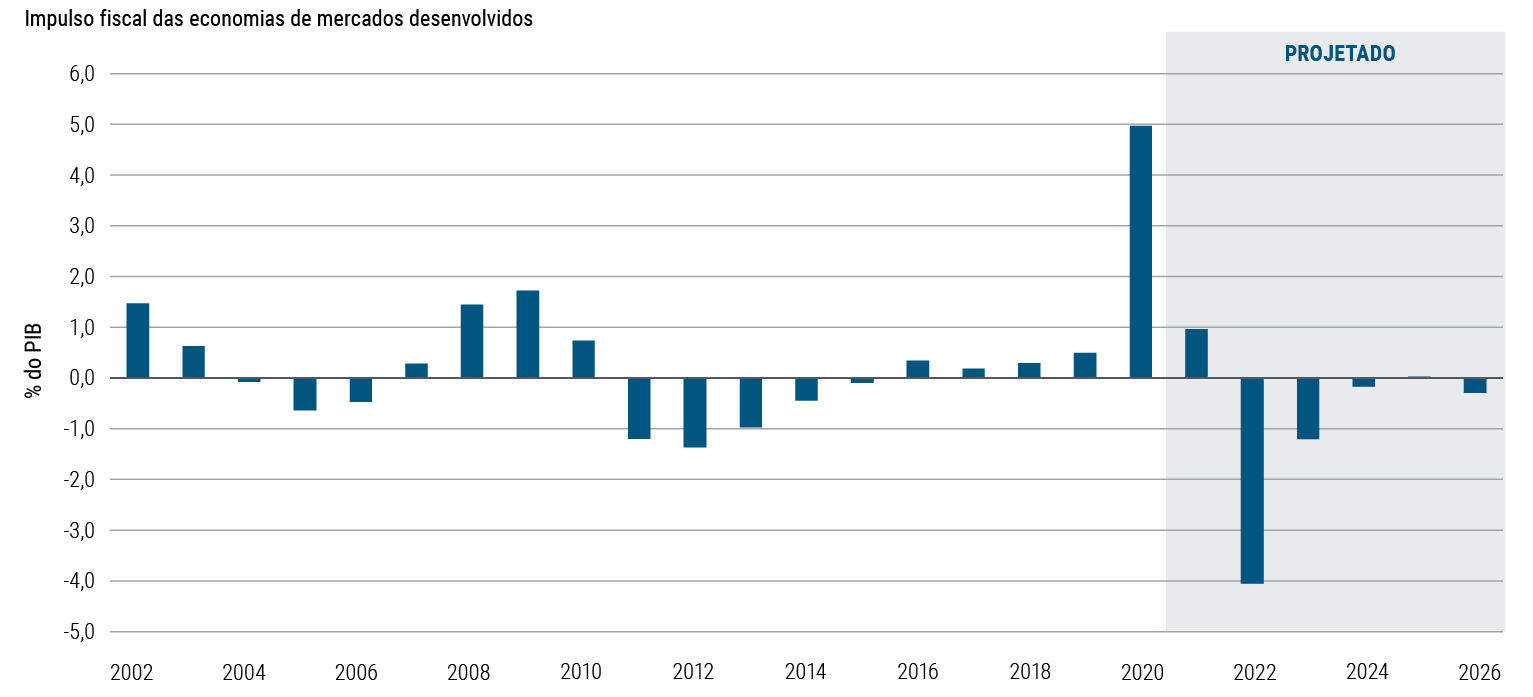

No entanto, com o recuo da pandemia, talvez o apoio da política monetária também tenha atingido o pico. Nos MD, o impulso fiscal, ou a mudança no déficit público estrutural, está enfraquecendo e será um verdadeiro entrave nos próximos meses (ver Figura 1). A nosso ver, isso acontecerá apesar de qualquer novo gasto em infraestrutura nos EUA. O pacote de auxílio para atenuar os efeitos da pandemia, aprovado em março de 2021, estimulou a economia do país e causou repercussões positivas no resto do mundo. Porém, os estímulos para as famílias norte-americanas, que determinaram o impulso fiscal dos MD no 1º trimestre de 2021, não se repetirão, e o novo auxílio-desemprego do governo federal deverá terminar até o final do 3º trimestre.

Da mesma forma, as condições financeiras mais restritivas na China retardaram a expansão do crédito em uma das principais locomotivas econômicas do mundo, ao passo que os bancos centrais dos ME começaram a mudar de direção aos poucos, seja dando o primeiro passo para normalizar a política monetária (por exemplo, o abrandamento das compras de ativos do Banco do Canadá e do Banco da Inglaterra) ou sinalizando planos de fazê-lo (por exemplo, o Federal Reserve indicou que discutiu o assunto na reunião de junho).

Esses fatores tendem a afetar o crescimento dos setores e regiões em diferentes graus e talvez resultem em uma retomada um tanto dessincronizada do crescimento em 2021. Em 2022, contudo, a retomada dará lugar a um crescimento moderado e sincronizado, embora em ritmo ainda forte e acima da tendência. Em particular, após a recessão e a parcial retração da produção em 2020, acreditamos que os EUA, o Reino Unido, o Canadá e a China tenham atingido o pico do crescimento previsto para 2021 no segundo trimestre, enquanto a UE e o Japão o atingirão no terceiro e quarto trimestre, respectivamente.

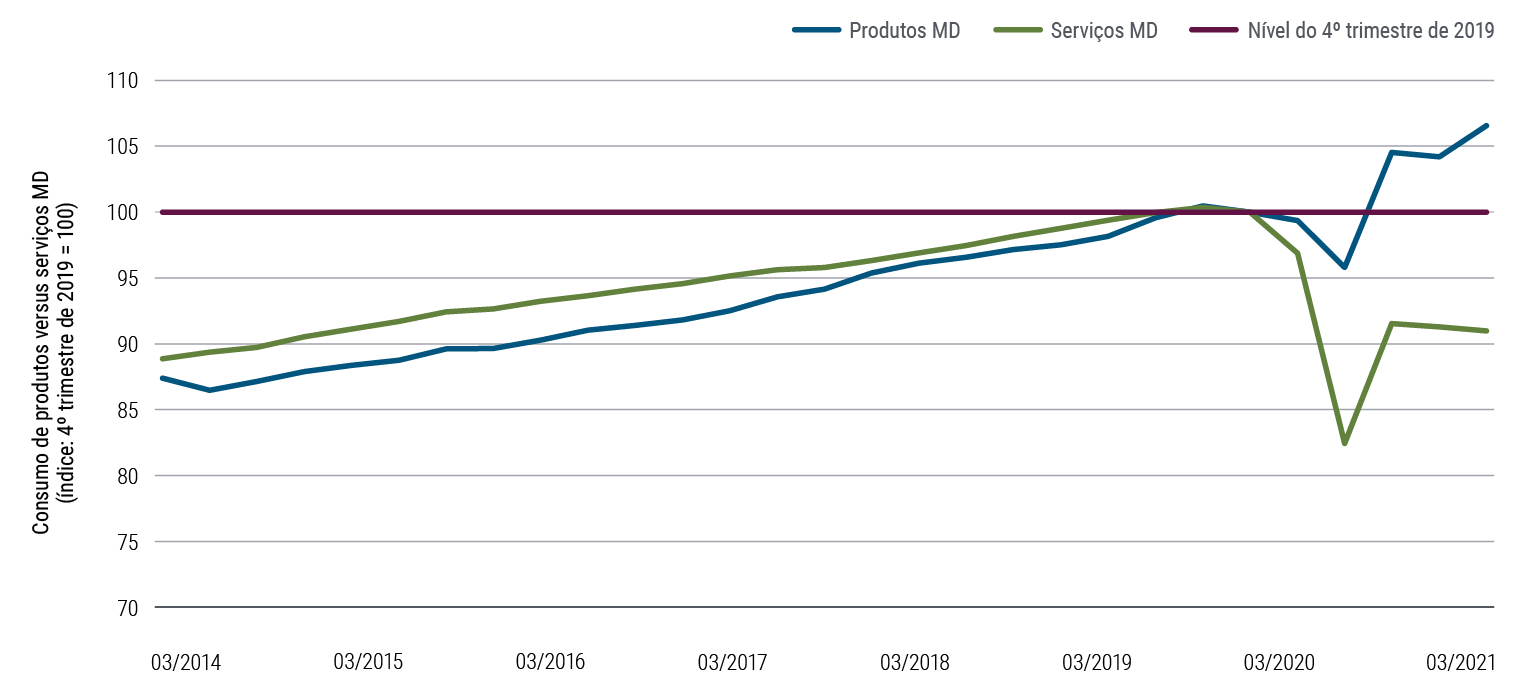

Em termos setoriais, o pico de crescimento da demanda de bens de consumo também deve dar lugar a uma nova aceleração dos gastos no setor de serviços. Embora muitos aspectos da recessão causada pela COVID tenham sido únicos, o fato de não ter havido contração na demanda por bens de consumo merece destaque. Nos países de MD, os consumidores substituíram a compra de serviços por bens de consumo duráveis (ver Figura 2). Por exemplo, as vendas de bicicletas ergométricas explodiram nos EUA, enquanto os gastos com academias despencaram. Da mesma forma, a demanda por automóveis aumentou, enquanto a procura por transportes públicos diminuiu. Existem muitos outros exemplos. No entanto, embora o maior consumo de produtos tenha contribuído para a recuperação dos MD no segundo semestre de 2020 e primeiro semestre de 2021, esse crescimento também deve atingir o pico no segundo ou terceiro trimestre deste ano, à medida que a pandemia perder força (assim esperamos) e os consumidores voltarem a gastar com serviços.

Em geral, projetamos que o PIB real dos MD crescerá 6% em 2021 (comparando-se o 4º trimestre deste ano com o 4º trimestre do ano anterior) e terá um crescimento mais moderado, de 3%, em 2022. Por outro lado, o atraso da vacinação principalmente nos ME impedirá a plena recuperação desses países. Projetamos um crescimento de 5% no PIB dos ME em 2022 (4º trim./4º trim.), após um crescimento de 3,5% em 2021.

Inflação: um salto, mas não uma espiral

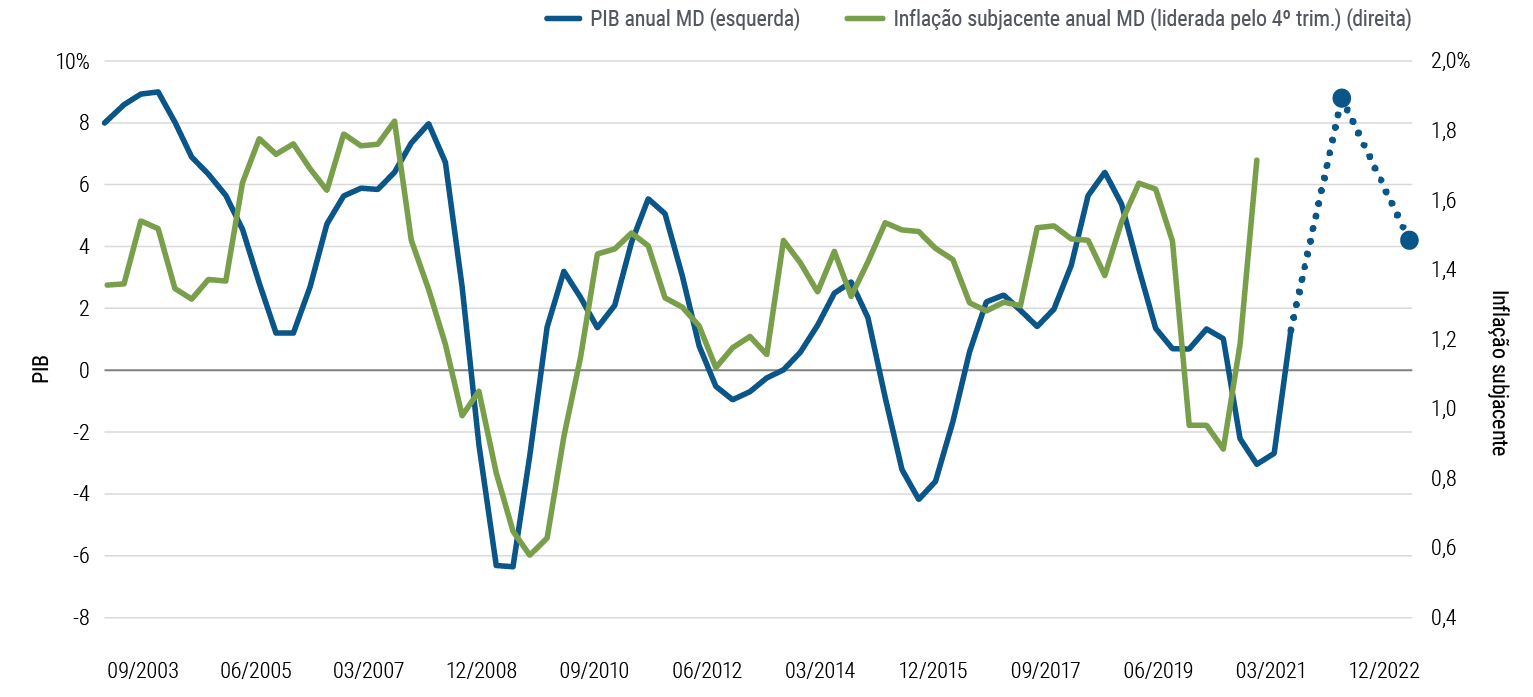

Como sempre há uma defasagem temporal entre o crescimento e a inflação nos MD, também projetamos um pico de inflação nos próximos meses (ver Figura 3). Contudo, a magnitude e o momento exato ainda são incertos devido às restrições de oferta, que tiveram um impacto maior do que o previsto na inflação dos produtos. Em abril de 2021, a inflação subjacente dos MD, de 1,7% ao ano, havia se recuperado completamente da queda do início da pandemia; entretanto, a composição das pressões inflacionárias foi bastante diferente. Enquanto a inflação dos serviços ainda estava bem abaixo do nível anterior à pandemia, a inflação dos produtos estava bem acima (ver Figura 4).

Ao analisar os dados mais atentamente, percebemos que a aceleração da inflação dos produtos nos MD foi em grande parte causada por uma disparada nos preços dos automóveis usados nos EUA. A escassez de semicondutores no mundo prejudicou a produção de veículos de forma mais acentuada nesse país do que nos outros países de MD. Os efeitos dessa escassez sobre os preços são evidentes principalmente no mercado de veículos usados, em grande medida porque as locadoras de veículos do país recorreram aos carros usados para recompor a frota após as liquidações do ano passado. Gargalos na área de logística também afetaram os produtos nos Estados Unidos: o congestionamento nos portos da costa oeste e a carência de motoristas de caminhão atrasaram as entregas e aumentaram os custos, que estão sendo repassados aos consumidores.

Não obstante, espera-se que essas restrições de oferta diminuam em 2022, o que, combinado ao pico de demanda de produtos, deve moderar a inflação no segundo semestre de 2021. Além disso, com um nível de desemprego de 5,8%, os EUA ainda estão longe do pleno emprego. A situação do mercado de trabalho e uma curva de Phillips relativamente achatada (que sugere que a relação estatística entre emprego e inflação é menos significativa), as expectativas de inflação ainda ancoradas e o rápido aumento da produtividade fazem com que o risco de uma espiral inflacionária nos EUA pareça remoto.

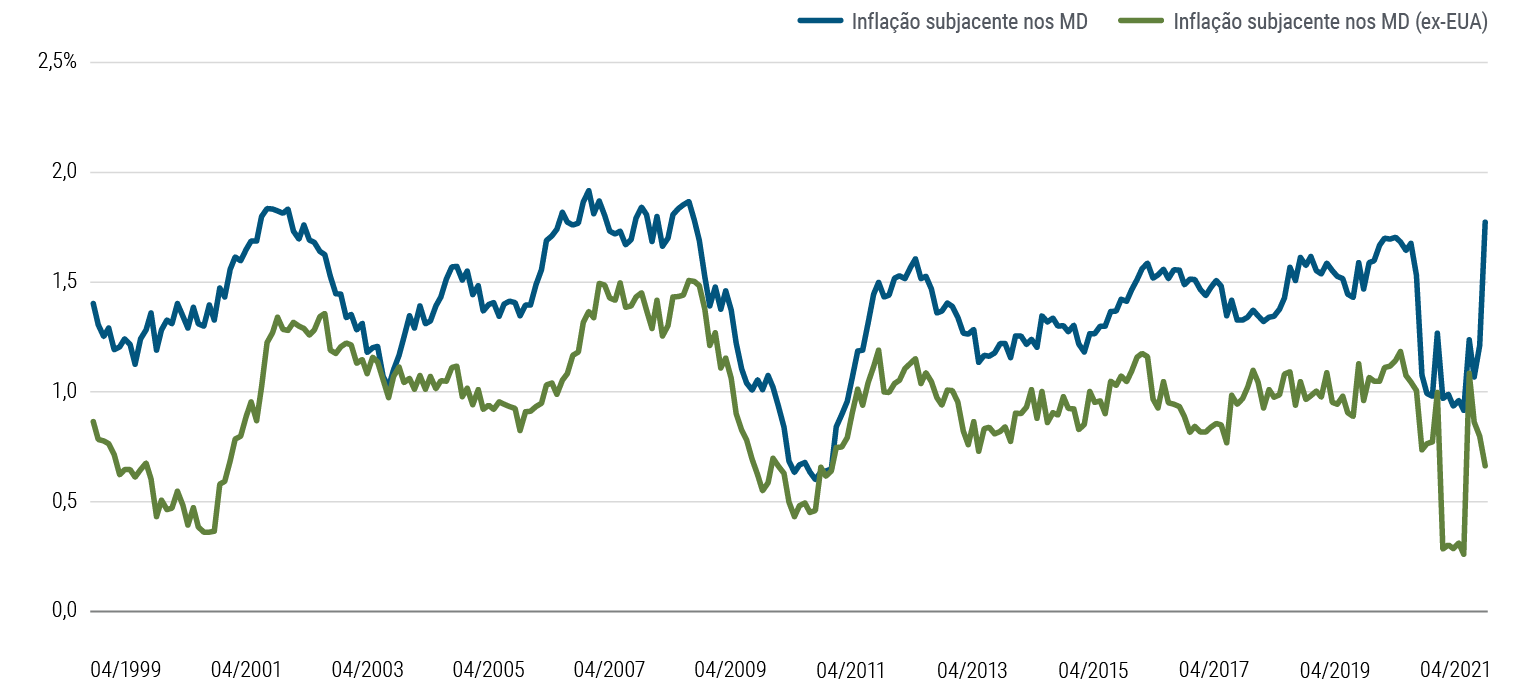

Fora dos EUA, as pressões inflacionárias subjacentes em outros MD têm sido muito mais contidas. Em abril de 2021, a inflação subjacente dos MD (excluindo os EUA) estava em torno de 0,6% ao ano, ao passo que nos EUA estava em 3,0% (ver Figura 5). Essa divergência ocorreu apesar da natureza global dos gargalos na cadeia de abastecimento, uma vez que a demanda por produtos (estimulada pela política fiscal) superou a de outros MD. Como as grandes transferências fiscais não devem se repetir e a política fiscal dos EUA vai se transformar em um entrave para o crescimento em 2002, acreditamos em uma inflação moderada também nesse ano.

Em geral, projetamos que a inflação nos MD terminará 2021 em um índice anual médio de 3%, antes de voltar a cair para 1,5% em 2022, abaixo da meta dos bancos centrais dos MD. Nos EUA, esperamos que a taxa anual da inflação subjacente atinja um pico de cerca de 4% no 2º trimestre de 2021 e encerre o ano ao redor de 3,5%, antes de recuar para 2,3% em 2022.

A mudança na política monetária não é isenta de riscos

Nosso cenário-base para crescimento e inflação tem riscos positivos e negativos. A mudança de um crescimento induzido pela política monetária para um crescimento orgânico pode ser melhor do que o esperado... ou pode ser pior. Os riscos positivos incluem: 1) um grande acúmulo na poupança das famílias que alimente uma expansão mais pronunciada no consumo (embora provavelmente contribuindo para uma alta na inflação); 2) um aumento nas inovações e na produtividade que sustente os lucros e salários reais das empresas; e 3) condições financeiras melhores que continuem a sustentar os empréstimos e a formação de capital.

Por outro lado, os riscos negativos incluem: 1) inflação mais alta que pressione as margens das empresas e corroa a renda real das famílias; 2) realocação econômica, que é demorada e resulta em níveis elevados de desemprego no longo prazo; e 3) mudanças mais permanentes nas preferências de poupança e consumo das famílias após a pandemia.

Os bancos centrais mantêm o curso

A partir de março de 2021, muitos bancos centrais dos MD começaram a mudar gradualmente a postura da política monetária. O Banco do Canadá e o Banco da Inglaterra deram os primeiros passos na direção da normalização da política monetária com o abrandamento das compras de títulos, enquanto o Federal Reserve (Fed) indicou que havia começado a discutir os planos para diminuir seu programa de compras na reunião de junho.

Passando para as perspectivas, ainda esperamos que o Fed dê início a um abrandamento gradual das compras mensais de ativos ao final de 2021, encerrando-as até o 3º trimestre de 2022. Quanto ao anúncio, a data mais provável é a reunião de dezembro, em nossa opinião, mas não descartaríamos um anúncio já em setembro. Embora a recente alta da inflação norte-americana possa ser transitória, talvez o Fed prefira antecipar um pouco seus planos de abrandamento para administrar o risco de uma aceleração indesejada nas expectativas de inflação. Isso também daria ao Fed a opção de fazer um novo ajuste na sua perspectiva de aumento da taxa de juros caso a inflação se mostre mais persistente.

Por outro lado, o Banco Central Europeu (BCE) deve manter seu programa de compra de ativos (também conhecidas como afrouxamento quantitativo) ao longo do nosso horizonte cíclico. Mas mesmo se fizer pequenos ajustes no programa, é improvável que atinja as metas de inflação em 2022. Portanto, a implementação da estratégia para encerrar as compras de ativos será uma pergunta para o BCE em nosso horizonte secular (não cíclico).

Por fim, não obstante as mudanças nos programas de afrouxamento quantitativo dos bancos centrais dos MD, não esperamos que eles comecem a aumentar as taxas de juros ao longo do nosso horizonte cíclico. Em nossa opinião, os bancos centrais do Canadá, Nova Zelândia e Austrália liderarão os primeiros aumentos no 1º semestre de 2023, seguidos pelo Fed e o Banco da Inglaterra no 2º semestre de 2023. O BCE deve demorar mais para aumentar os juros, pois teve dificuldade para atingir a meta de inflação de 2% na última década. Já o Banco do Japão continuará a se debater com as tendências deflacionárias.

Implicações para os investimentos

Nossas perspectivas macroeconômicas e de mercado são bastante semelhantes às conclusões de março, de forma que não fizemos mudanças significativas em nossos portfólios-modelo. Como há menos oportunidades de alta convicção e as valuations estão muito caras, é melhor ter paciência e manter a flexibilidade e a liquidez nos portfólios para poder reagir a eventuais acontecimentos e oportunidades.

Ainda há muita incerteza no horizonte, inclusive riscos positivos e negativos para o crescimento e a inflação, o início do abrandamento do afrouxamento qualitativo fora dos EUA e um possível abrandamento do Fed no final deste ano.

Certamente, sempre existe incerteza em qualquer cenário. Mas, no momento, está difícil interpretar os novos dados devido à crise sem precedentes causada pela COVID. Além disso, qualquer discurso de abrandamento do Fed, por mais cuidadoso que seja, poderia levar a rupturas no mercado, especialmente nos setores de spread, uma vez que já tivemos volatilidade significativa nos mercados de taxas globais. A reação dos mercados aos anúncios de abrandamento do Banco do Canadá e do Banco da Inglaterra no início do ano não foi expressiva. Nos EUA, as condições estão bastante diferentes das existentes em 2013. Naquele momento, o anúncio de abrandamento do Fed foi uma surpresa. Hoje, vimos discutindo o fim do afrouxamento qualitativo há meses, e o Fed também traçou uma trajetória bastante lenta para a alta dos juros. Mas o abrandamento no mínimo agrega mais incerteza ao cenário. Além disso, a redução do afrouxamento qualitativo, nos EUA e no resto do mundo, não facilitará a transferência de risco nos mercados afetados.

Duration e curva de juros

Quanto à duration, esperamos ficar próximos do benchmark, mantendo um underweight modesto. Em termos de duration global e dos EUA, ao analisar os últimos 18 meses, acreditamos ter concluído o ciclo, desde juros extremamente baixos durante a pandemia até seu aumento subsequente (e a volatilidade a ele associada) conforme os mercados precificavam a eficácia das vacinas e a recuperação. Em meados de junho, estamos logo abaixo da faixa de 1,5% a 2,0% que projetamos para as notas do Tesouro dos EUA de 10 anos para os próximos meses e esperamos ficar ligeiramente underweight em duration, mas com cautela em relação à correlação com outras posições em nossos portfólios.

Esperamos manter uma posição de inclinação da curva, em linha com o viés estrutural que mantemos há bastante tempo e também como fonte de renda. Ainda esperamos que os bancos centrais ancorem a parte frontal da curva, uma vez que, devido ao aumento das preocupações com a inflação, existe potencial para aumento dos juros de longo prazo. Em nossa opinião, enquanto o Fed não eleva os juros, a curva é uma forma extremamente líquida de posicionar os portfólios para tirar proveito das preocupações crescentes com a inflação. Além disso, acreditamos que faça sentido manter uma posição de inclinação globalmente diversificada de títulos soberanos da Europa, Reino Unido e Japão. Como nos comentários acima sobre duration, teremos cuidado com a correlação entre as posições da curva e outras posições de risco em nossos portfólios.

Crédito

Esperamos manter um overweight nos portfólios de spread como um todo, tendo as alocações atuais em títulos hipotecários dos EUA não vinculados a agências e outros títulos lastreados em ativos como um componente essencial desse posicionamento. A nosso ver, os títulos hipotecários não vinculados a agências ainda oferecem valor se comparados a disponibilidades corporativas genéricas, além de ter perfis de risco favoráveis. A oferta limitada também é favorável.

Vemos pouco potencial para redução significativa dos spreads de créditos corporativos, dadas as valuations ajustadas pela alavancagem dos emissores. Contudo, também é provável que haja uma forte demanda por crédito, mesmo com spreads comprimidos, em virtude do baixo rendimento dos títulos públicos. Além disso, um declínio nos custos de hedge para os investidores estrangeiros poderia continuar a dar sustentação ao crédito dos EUA.

Esperamos que os índices de derivativos de crédito sejam a principal forma de obter exposição ao beta de crédito e, nos portfólios generalistas, buscaremos limitar as posições em disponibilidades corporativas aos nomes dos quais a nossa equipe global de analistas de crédito tenha mais convicção. A seleção de títulos individuais deve continuar a ser um impulsionador importante do alfa em mandatos especializados de crédito, com uma provável concentração em finanças, cíclicos, setores relacionados à habitação e operações de recuperação da COVID-19.

Visamos a um posicionamento entre neutro e underweight em títulos hipotecários emitidos por agências (MBS) devido a valuations caras, inexistência de carregamento ou geração de renda e um abrandamento iminente nas compras do Fed, o que pode dificultar a intermediação nesses papéis.

Títulos de renda fixa vinculados à inflação

Um abrandamento do Fed também afetaria o mercado de U.S. Treasury Inflation-Protected Securities (TIPS). Dadas as valuations atuais e as considerações de liquidez, esperamos ser bastante neutros em TIPS, embora em alguns portfólios um overweight nesses títulos possa fazer sentido devido ao preço ainda razoável do hedge contra surpresas na inflação.

Câmbio e mercados emergentes

Continuamos a preferir underweights em dólares dos EUA – com dimensionamento cuidadoso – em comparação com moedas relacionadas a commodities do G-10 e moedas selecionadas de ME. Isso reflete uma combinação de: projeção da expansão global em curso (pois as moedas de economias pequenas e abertas devem se beneficiar com a alta cíclica), valuations, abordagem bastante paciente do Fed em comparação com seu histórico e potencial de aperto um pouco mais rápido da política monetária em outros países.

Além das moedas, esperamos encontrar boas oportunidades em títulos locais e externos de ME. Mas a nossa abordagem será de cautela, tendo em vista a situação da COVID nos países de mercados emergentes.

Ações

A nosso ver, as valuations das ações estão justas com o prêmio de risco dos EUA em 3,5%, em linha com a média da expansão de meio de ciclo. Como as projeções de lucros continuam aumentando nas revisões, mantemos o overweight em ações em nossos portfólios de alocação de ativos. Devido às valuations, as atenções estão voltadas para a seleção de setores e títulos de empresas que serão beneficiadas com a reabertura do setor de serviços, bem como para ações cíclicas em setores com suporte secular dado pelo poder de precificação (pricing power) e por barreiras de entrada, como semicondutores, automação tecnológica e setores verdes.

Commodities

As commodities tiveram alta significativa por conta da forte demanda global. Para o futuro, acreditamos que o aumento dos preços para entrega imediata será menor, já que as operações de hedge dos produtores limitam cada vez mais os preços nos prazos mais longos. O rendimento de rolagem positivo que, em termos agregados, está no seu ponto mais alto em 20 anos, será importante para determinar os retornos futuros (rendimento de rolagem é o retorno gerado conforme os contratos futuros de prazo mais longo se transformam em contratos de prazo mais curto ao se aproximarem do vencimento).

Como discutimos em fóruns recentes, muitos líderes públicos e privados estão intensamente focados nos apelos da ação climática e da igualdade social, o que pode acrescentar uma nova dimensão à formulação de políticas, à divulgação de informações regulatórias, à formação de capital, aos investimentos sustentáveis e a possíveis ajustes de mercado no horizonte cíclico. Como nos lembra Mark Carney, estamos assistindo a um aumento nas tendências de sustentabilidade com a aproximação da COP26, em novembro de 2021, conforme as autoridades econômicas e os líderes empresariais globais buscam atingir avanços tangíveis e duradouros nas metas climáticas. O crescimento expressivo da emissão de títulos com o selo ESG este ano reflete a adoção de objetivos relacionados à sustentabilidade por parte dos emissores, desde soberanos até corporativos, procurando acompanhar a demanda favorável dos alocadores de capital.

Baixe a Perspectiva Cíclica da PIMCO

Baixe o PDFMotivada por ideias, testada por décadas

Sobre nossos fóruns

Aprimorado ao longo de quase 50 anos e testado em praticamente todos os ambientes de mercado, o processo de investimento da PIMCO é ancorado por nossos Fóruns Econômicos Seculares e Cíclicos. Quatro vezes por ano, nossos profissionais de investimento de todo o mundo reúnem-se para discutir e debater a situação dos mercados e da economia mundial e identificar as tendências que, em nosso ponto de vista, terão implicações mais importantes para os investimentos.

No Fórum Secular, realizado anualmente, nós nos concentramos na perspectiva para os próximos três a cinco anos, o que nos permite posicionar os portfólios visando a aproveitar as tendências e mudanças estruturais na economia global. Como acreditamos que ideias diversas produzem resultados de investimento melhores, convidamos palestrantes ilustres – economistas ganhadores do Prêmio Nobel, autoridades econômicas, investidores e historiadores – que contribuem para nossas discussões com perspectivas valiosas e multidimensionais. Contamos também com a participação ativa do Global Advisory Board da PIMCO, uma equipe formada por experts de renome mundial em assuntos econômicos e políticos.

No Fórum Cíclico, realizado três vezes por ano, nós nos concentramos na perspectiva para os próximos seis a 12 meses, analisando a dinâmica do ciclo de negócios nas principais economias emergentes e desenvolvidas, visando a identificar possíveis mudanças nas políticas fiscal e monetária, prêmios de risco de mercado e valuations relativas que direcionam o posicionamento dos portfólios.