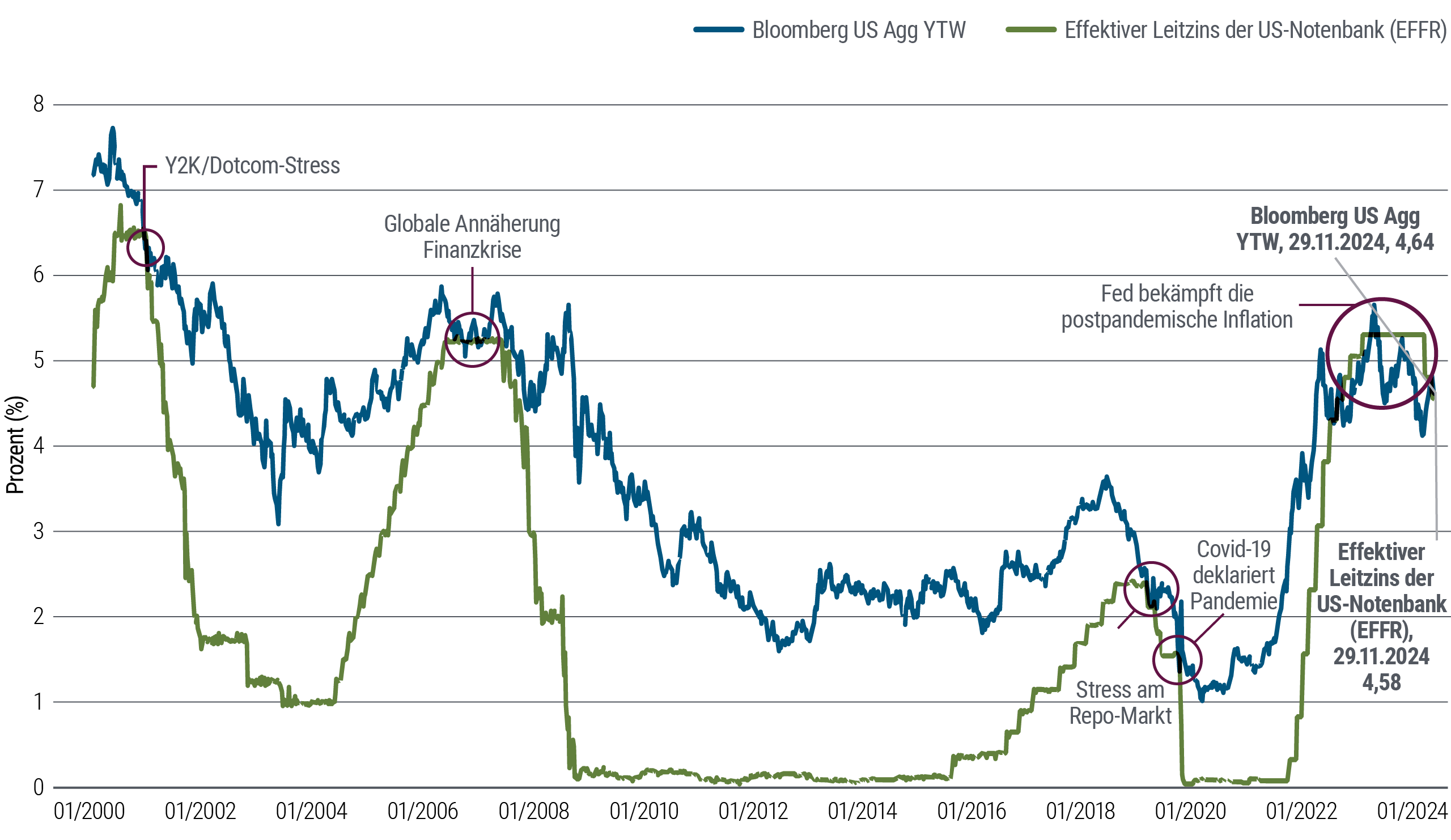

Mit dem Abklingen der Verwerfungen, die die Pandemie an den Märkten und in der Realwirtschaft verursacht hat, setzen sich nun wieder langfristige Trends durch. Ein wichtiges Signal dafür, dass die Märkte zu historischen Mustern zurückkehren, gab es im November, als ein gängiges Renditemaß für den Bloomberg US Aggregate Index zum ersten Mal seit mehr als einem Jahr über den Leitzins der US-Notenbank kletterte.

Man kann gar nicht überschätzen, wie außergewöhnlich es war, dass die Rendite einer Benchmark-Anleihe über einen so langen Zeitraum unter dem Leitzins lag – manchmal sogar deutlich darunter. Vor der Pandemie war das in diesem Jahrhundert nur viermal der Fall, und es dauerte nie länger als ein paar Wochen (siehe Abbildung 1).

Diese anhaltende Umkehr des üblichen Markttrends spiegelte nicht nur die restriktive Politik der Fed wider, sondern auch die Reaktion der Anleger auf den extremen Anstieg der Inflation und andere Folgen der Pandemie. Viele Anleger zogen sich in Cash-Anlagen zurück – die Renditen boten, wie es sie seit Jahrzehnten nicht mehr gegeben hatte, zuzüglich einer gefühlten Sicherheit – und blieben dort.

Eine neue Sachlage

Zwei Jahre später hat sich das Marktumfeld grundlegend verändert. Jetzt, da die Fed Kurs auf Zinssenkungen genommen hat, stellt eine übermäßige Allokation in Cash ein Wiederanlagerisiko dar, da sich die Bargeldanlagen zügig und wiederholt in niedriger verzinsliche Versionen ihrer selbst verwandeln.

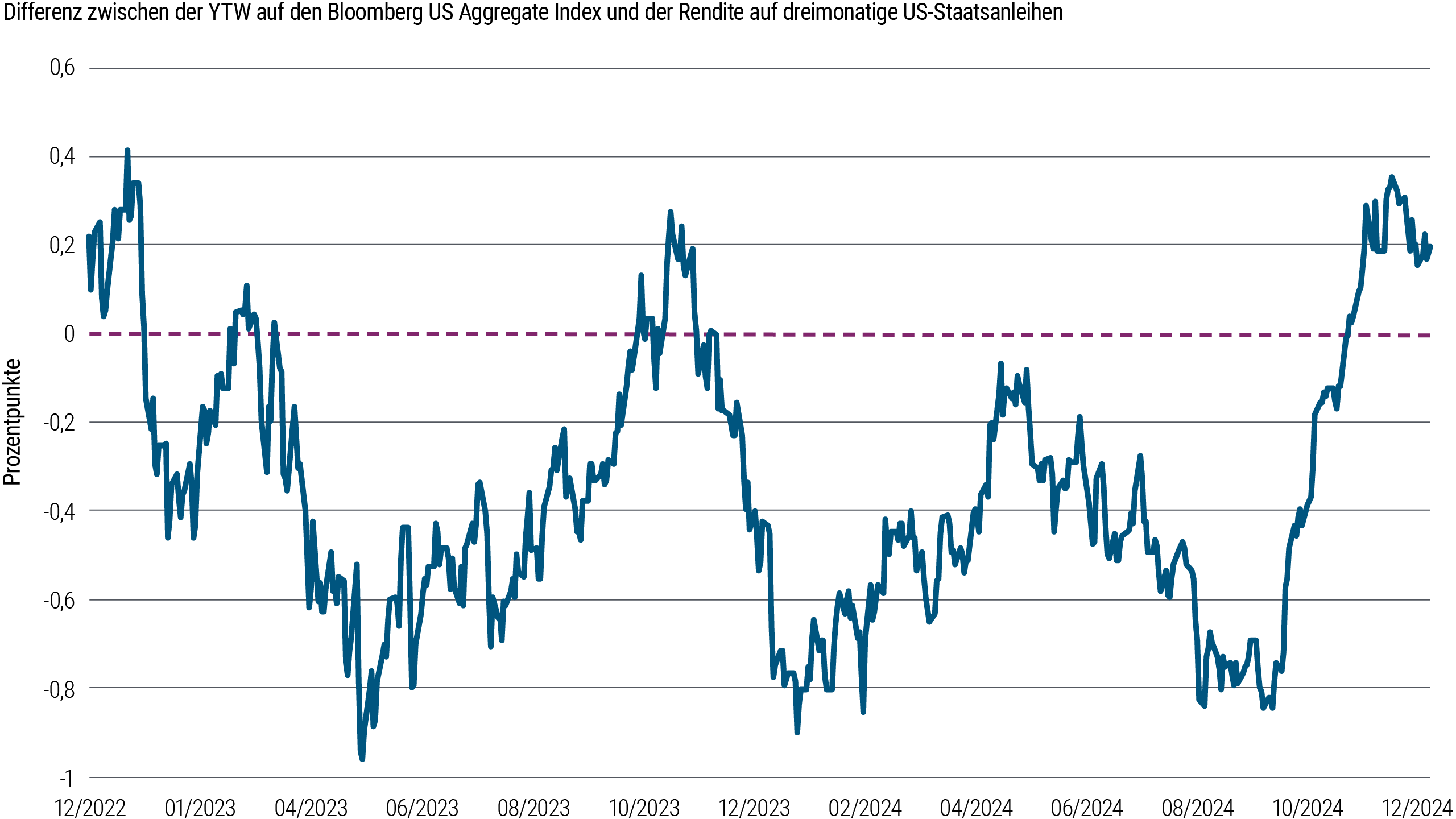

Gleichzeitig erlebten wir eine deutliche Verschiebung der Anleihenrenditen nach oben, ausgehend von den Tiefstständen während der Pandemie. Im Vergleich zu Barmitteln, wo die Renditen bei sinkenden Zinsen schwinden, bieten Anleihen überzeugendere Investmentchancen: Vergleichen Sie hierzu etwa die Rendite desselben Core-Anleihen-Index mit einem anderen gängigen Indikator für Bargeld, der Rendite dreimonatiger US-Staatsanleihen (siehe Abbildung 2). Sowohl Cash als auch Anleihen boten in den vergangenen zwei Jahren attraktive Renditen. Aber Barmittelanleger können diese Renditen natürlich nicht über längere Zeiträume hinweg festschreiben. Seit September, als die Fed ihren Leitzins um 50 Basispunkte gesenkt hat, haben sich die Aussichten für die Cash-Renditen im Vergleich zu Core-Anleihen deutlich verschlechtert.

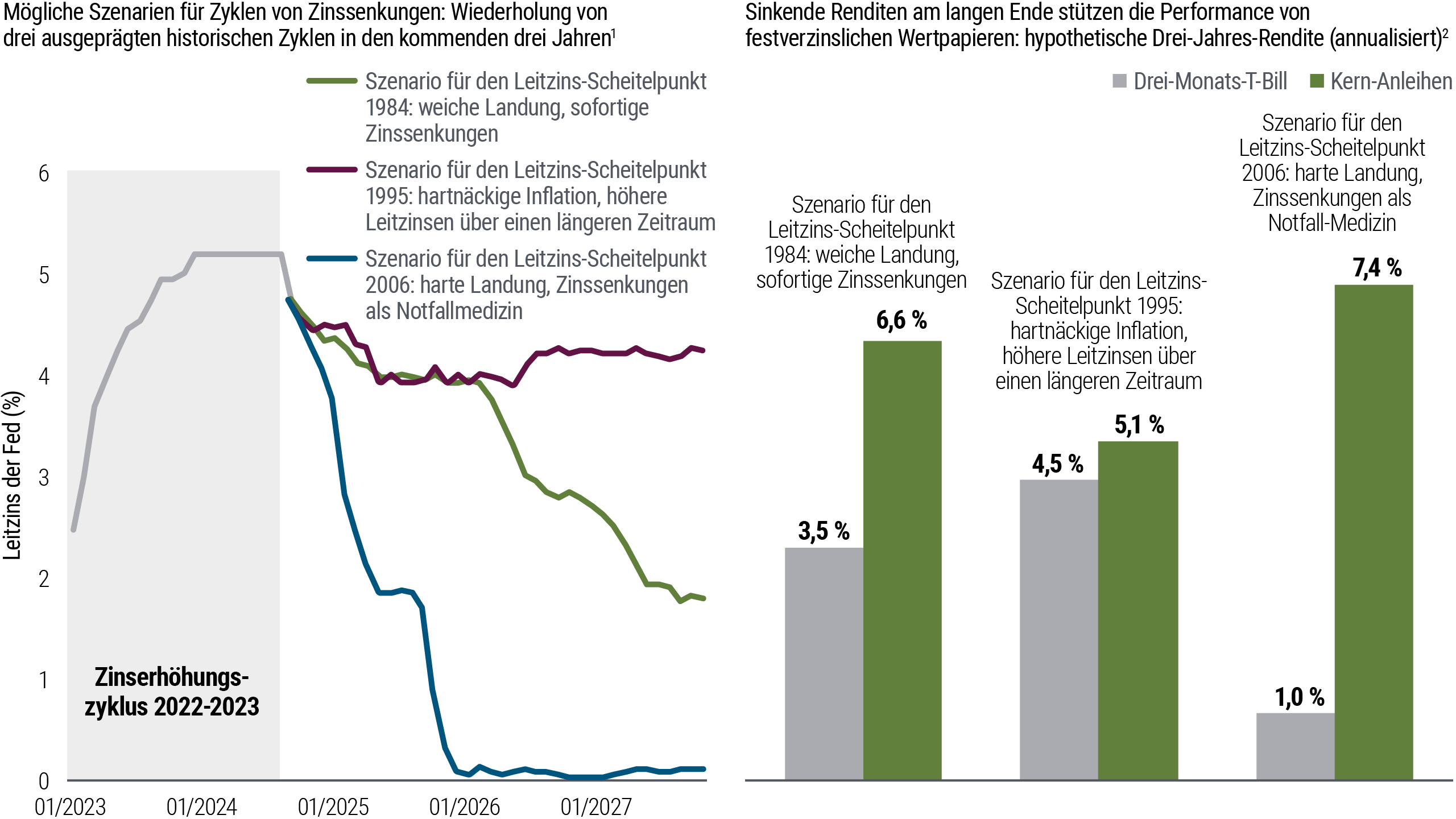

Der künftige Kurs der Fed ist keine ausgemachte Sache, und in der Tat könnten wir nach der Dezember-Sitzung einige Aufwärtskorrekturen bei den Zinsprognosen der Fed-Führung sehen. Aber die Daten und die bisherigen Verlautbarungen deuten darauf hin, dass das wahrscheinlichste Szenario eine allmähliche Senkung der Leitzinsen ist. Die Fed strebt eine weiche Landung der US-Wirtschaft an mit gesunden Arbeitsmärkten und einer Inflation in der Nähe der Zielmarke und sie verfügt über die Flexibilität, ihre Ziele trotz erwarteter oder unerwarteter Hindernisse (zum Beispiel Handelspolitik, Geopolitik, Kursüberraschungen) zu verfolgen und durchzusetzen. Dieses Zinsumfeld ist für Anleihen sehr attraktiv.

Anleihen für langfristige Anlagen

Auf der Grundlage des aktuellen Relative Value und der Marktbedingungen sind wir der Ansicht, dass qualitativ hochwertige, liquide öffentlich gehandelte festverzinsliche Wertpapiere einen überzeugenden Wert bieten. Die Anfangsrenditen sind im Vergleich zu anderen Vermögensklassen – einschließlich Barmittel – über das gesamte Risiko- und Liquiditätsspektrum hinweg attraktiv. Zudem waren in der Vergangenheit die Anfangsrenditen ein starker Indikator für die langfristige Performance von festverzinslichen Wertpapieren.

Außerdem sind Anleihen gut positioniert, um in einer Reihe von Szenarien, die außerhalb unseres Basisszenarios liegen, Resilienz zu zeigen. Historisch gesehen schneiden qualitativ hochwertige Anleihen bei sanften Landungen tendenziell gut ab – und in Rezessionen sogar noch besser, sollte dieses Szenario stattdessen eintreten. Anleihen haben sich zudem in der Vergangenheit in einer Reihe verschiedener Szenarien von Zinssenkungen gut entwickelt (kein geldpolitischer Zyklus gleicht dem anderen) – siehe Abbildung 3. Unabhängig davon, ob die Fed einen sehr graduellen Ansatz verfolgt, eine drastische Rückführung (der Leitzinsen) eingeleitet oder einen Abwärtspfad irgendwo zwischen diesen beiden Extremen eingeschlagen hat, erzielten Anleihen in jeder dieser historischen Zinsumgebungen in der Folge eine höhere Rendite als Barmittel.

Risiken absichern und diversifizieren

Tatsächlich bezahlt der Anleihenmarkt Anlegern Geld für die Absicherung und Diversifizierung des Risikos. Die Aktienmärkte haben eine ziemlich wechselhafte Geschichte, was Zinssenkungszyklen angeht. Diese führten in der Tat zu einer allgemein höheren Volatilität über die Zeit – und wir befinden uns nun einmal in einer Phase starker geopolitischer Turbulenzen und politischer Führungswechsel in den wichtigsten Volkswirtschaften der Welt.

Anleihen- und Aktienkurse sind heute wieder negativ korreliert, nachdem sie sich während des Inflationsschocks nach der Pandemie stärker parallel bewegt hatten. Eine negative Korrelation zwischen Aktien und Anleihen unterstreicht das Potenzial von Anleihen, ein stabiler Anker für Portfolios zu sein.

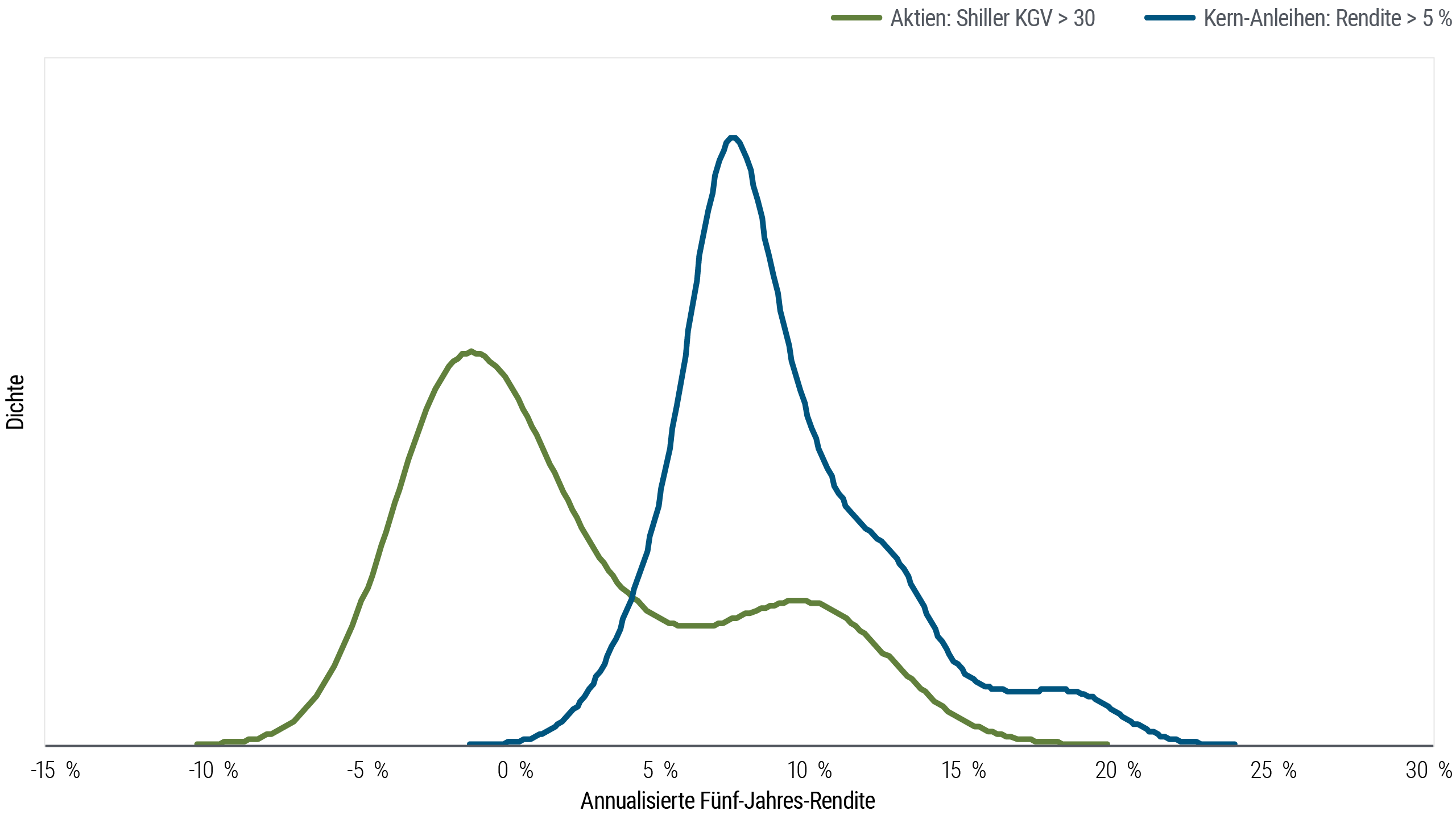

Auch historische Trends sprechen für Anleihen als attraktive Absicherung gegen Risiken. Betrachtet man die die durchschnittliche Entwicklung der Anleihen- und Aktienmärkte seit 1973, so haben Anleihen in Zeiten, in denen Core-Anleihen aus den USA eine Rendite von rund fünf Prozent oder mehr erzielt haben und das Kurs-Gewinn-Verhältnis von US-Aktien über 30 lag, höhere Renditen über fünf Jahre (siehe Abbildung 4) und eine potenziell geringere Volatilität geboten.

Eine Anleihenallokation bietet attraktive Renditen, Potenzial für Kurssteigerungen und eine liquide Absicherung gegen das Risiko, dass Aktien oder andere volatilere Assets nachhaltig an Wert verlieren.

Schlussfolgerung

Die Marktsignale und die Zinsschritte der Fed deuten darauf hin, dass die Anleihenrenditen eine Wende vollzogen haben. Die Kombination aus hohen Anfangsrenditen und der Erwartung niedrigerer Zinsen schafft einen attraktiven Ausblick für eine Vielzahl von Anleihen. Anleger, die auf Cash sitzen, sollten daher festverzinsliche Wertpapiere in Betracht ziehen.