Así como marca la transición del verano al otoño, septiembre a menudo ha sido un mes de transición para la política monetaria y los mercados financieros.

En septiembre de 1998, la Reserva Federal (Fed) inició un ciclo de recortes de tasas de interés y un rescate del fondo de cobertura Long-Term Capital Management a raíz de las crisis financieras en Asia y Rusia. En septiembre de 2007, la Fed comenzó a recortar las tasas en los inicios de lo que se convertiría en la crisis financiera mundial. Un año después, la quiebra de Lehman Brothers el 15 de septiembre de 2008 marcó el punto álgido de esa crisis. Los autores de esta columna fueron testigos de primera mano de las consecuencias del colapso de Lehman en el centro de Manhattan y en Canary Wharf en Londres, respectivamente.

Muchos inversionista pueden recordar exactamente dónde estaban en momentos tan significativos. La reunión de política monetaria de la Fed del 18 de septiembre de este año no podía ser menos importante. Ese día, la Fed decidió recortar las tasas luego del ciclo de aumentos más pronunciado en décadas para controlar el pico de inflación que se registró posterior a la pandemia. Esta vez, en lugar de luchar contra una crisis incipiente, la relajación monetaria puede indicar un regreso a la normalidad a medida que la inflación parece estabilizarse.

Dado que los ciclos de flexibilización de la Fed nunca son iguales, examinaremos la situación actual, algunos patrones de los ciclos pasados y lo que esto podría significar para los inversionista.

Es hora de recortar las tasas

Durante más de un año, la Fed mantuvo su tasa de interés oficial entre 5,25% y 5,5%, el más alto desde 2001 y por encima de casi cero a principios de 2022. A pesar de estas tasas restrictivas, la economía de Estados Unidos se mantuvo resistente, mientras que los mercados de renta variable alcanzaron nuevos máximos. La inflación general de EE.UU., que alcanzó un máximo de alrededor del 9% en 2022, retrocedió a niveles porcentuales de "dos puntos y pico", cerca del objetivo del 2% de la Fed.

Con la inflación en camino de volver de forma sostenible a la meta, la atención se centra en el empleo (la otra mitad del doble mandato de la Fed) y en la necesidad de recortes preventivos de las tasas para hacer frente al enfriamiento del mercado laboral. Aunque los riesgos de inflación han disminuido, los riesgos del mercado laboral están aumentando, como se observa en los datos recientes de empleo.

Cuando estos riesgos están equilibrados, las tasas de interés oficiales deberían situarse en niveles neutrales y no restrictivos. Las últimas proyecciones de la Fed de junio estiman que la tasa neutral está más de dos puntos porcentuales por debajo de la política de tasas actual. En este punto, creemos que no hay razón para retrasar la normalización de las tasas.

Seguimos estimando que la Fed recortará tres veces este año un total de 75 puntos básicos en nuestra previsión de referencia. De forma similar a como la Fed comenzó su ciclo de endurecimiento, creemos que probablemente comenzará a relajar su política lentamente y mantendrá la opción de aumentar el ritmo de los recortes de tasas en función de los datos económicos que se registren.

Recortes de tasas y rendimiento de los activos

Históricamente, el desempeño del mercado ha variado en función de si los recortes de tasas empezaron en medio de una debilidad económica importante (un escenario de aterrizaje brusco) o de condiciones más moderadas (un aterrizaje suave). Algunos ejemplos:

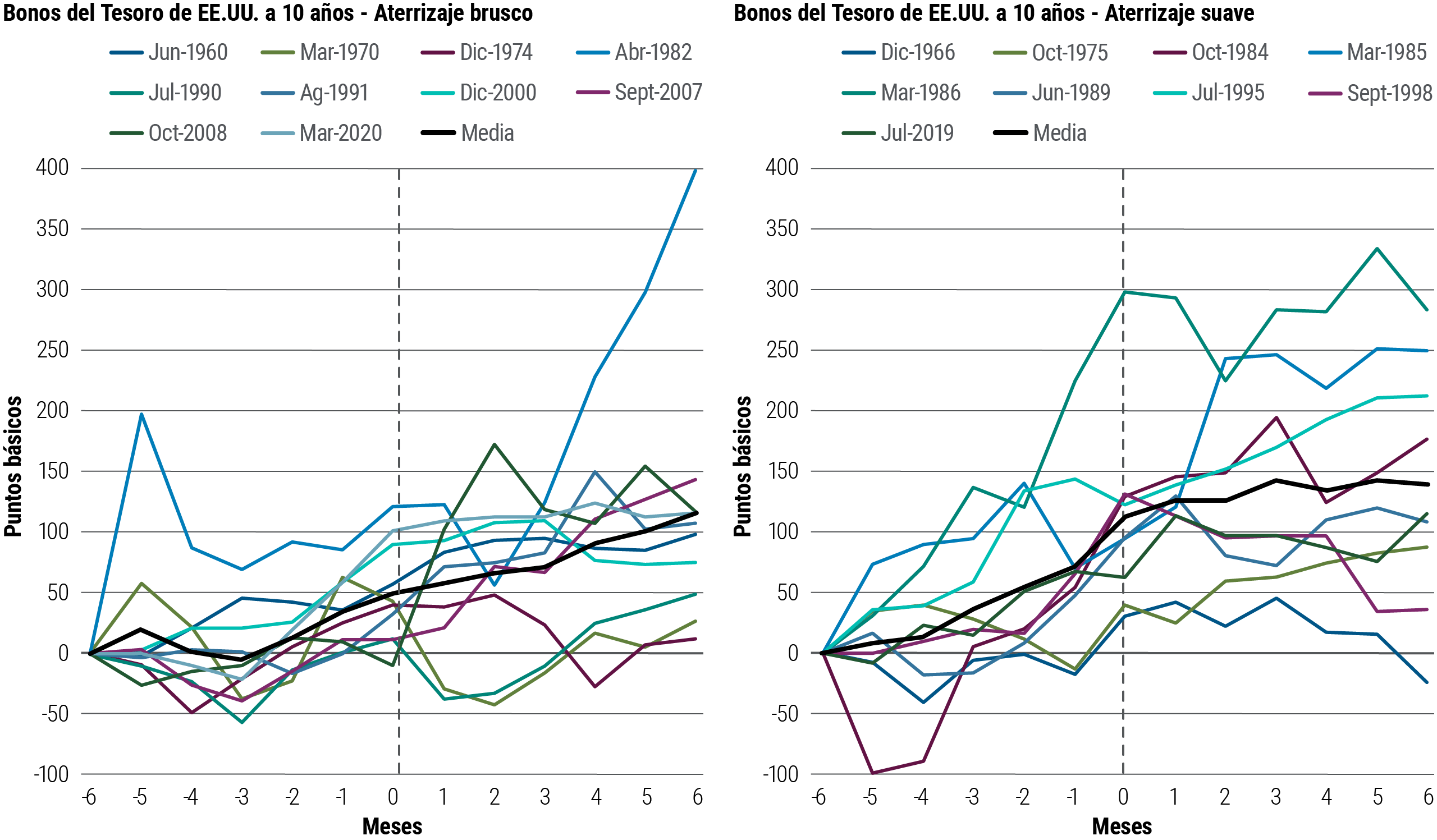

Los bonos a mediano y largo plazo tuvieron un buen desempeño, especialmente en aterrizajes bruscos. Es probable que las tasas de efectivo bajen a medida que la Fed reduzca su tasa de política monetaria a corto plazo. Los bonos a mediano y largo plazo pueden beneficiarse de la apreciación de los precios e históricamente han tendido a registrar un buen desempeño durante los ciclos de recortes (ver el gráfico 1), en particular si la economía se debilita.

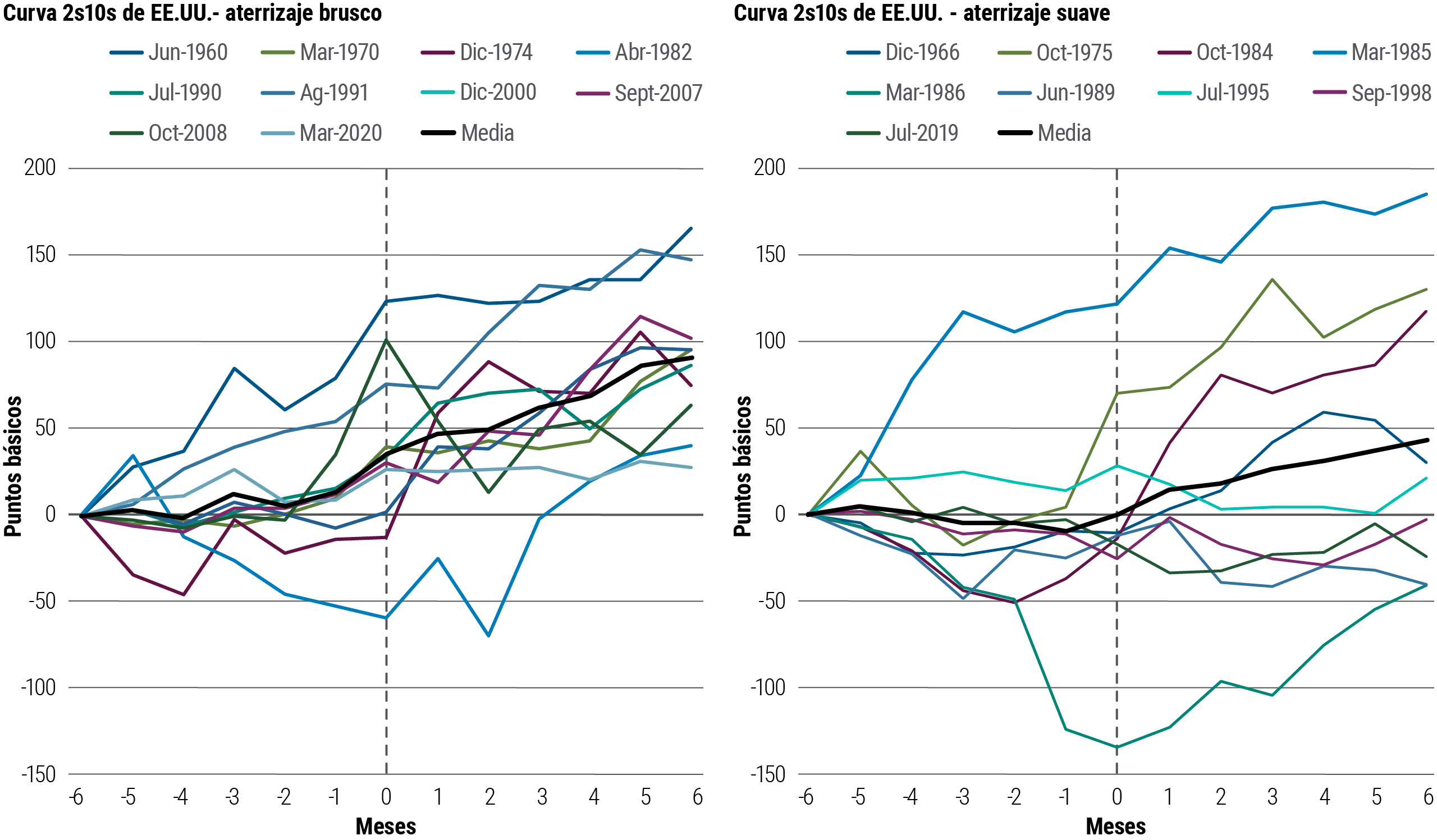

Las operaciones de empinamiento de la curva han tenido un buen desempeño, especialmente en escenarios de aterrizajes bruscos. El posicionamiento para una normalización de la curva de rendimientos de EE.UU., que recientemente se ha vuelto a empinar después de su inversión más prolongada registrada, podría ser más beneficioso si la Fed recorta significativamente las tasas a corto plazo para combatir la debilidad económica (ver el gráfico 2).

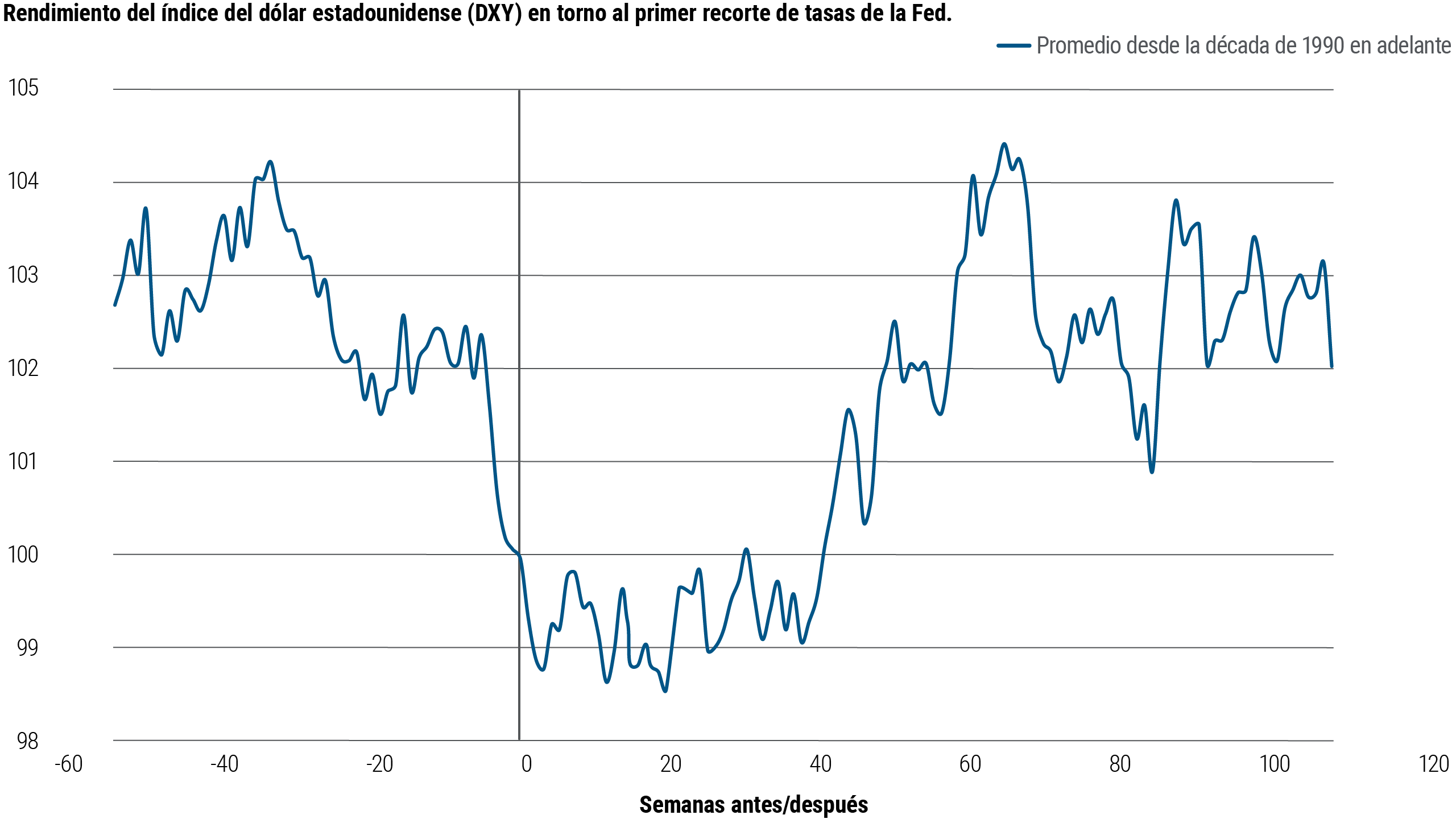

El dólar ha tendido a caer, al menos temporalmente. En los ciclos de expansión anteriores, que comprenden aterrizajes bruscos y suaves, el dólar estadounidense ha tendido a caer en promedio, pero luego se recupera en los meses posteriores a los recortes iniciales (ver el gráfico 3). Vemos la posibilidad de que el dólar pierda su estatus de moneda de alto rendimiento a medida que la política se normaliza, con la posibilidad de una depreciación moderada del dólar.

Prepárese para el aterrizaje

Un aterrizaje brusco suele estar precedido por un aumento del desempleo, mayores caídas en los sectores de manufactura y servicios, rendimientos negativos en los mercados de renta variable, y condiciones financieras restrictivas o en proceso de endurecimiento Por el contrario, un aterrizaje suave suele ir precedido de pocos cambios en el desempleo, rentabilidades positivas en los mercados de renta variable y condiciones financieras flexibles o en proceso de flexibilización.

El entorno económico actual sugiere un aterrizaje suave. Los rendimientos en el mercado de renta variable han sido positivos y las condiciones financieras parecen estar relajándose. El desempleo se mantiene bajo en comparación con los ciclos de recorte anteriores, a pesar de una modesta moderación

Los mercados están actualmente valorando la tasa terminal de la política de la Fed en aproximadamente 3%–3,25% Eso es consistente con un aterrizaje suave y parece asignar poca probabilidad a un aterrizaje más fuerte. También sabremos más sobre las expectativas de la Fed para el crecimiento de EE.UU. cuando publique nuevas proyecciones económicas en la reunión de septiembre.

Los bonos pueden beneficiarse de aterrizajes suaves, al tiempo que ofrecen un potencial de cobertura de bajo costo frente a escenarios de aterrizaje brusco. Las propiedades tradicionales de cobertura y diversificación de los bonos se exhibieron recientemente a principios de agosto y nuevamente a principios de septiembre, cuando la renta fija se recuperó durante periodos de volatilidad del mercado de valores.

Es posible que los inversionistas consideren que septiembre de 2024 es un momento oportuno para agregar exposición a la renta fija a los portafolios, tanto por los beneficios de diversificación como por el potencial de rentabilidad. Aunque los rendimientos han disminuido desde sus niveles máximos, creemos que siguen siendo atractivos tanto en términos nominales como ajustados por inflación, y que el repunte de los bonos tiene más espacio para continuar a medida que la Fed comienza a reducir las tasas