主な結論

- ファニーメイとフレディマックの公的管理を拙速に解除することは、住宅ローン金利の上昇を招き、住宅取得を困難にするリスクがあります。

- 壊れてないものを修理するなかれ:ファニーメイとフレディマックを引き続き公的管理下に置くことで、安定性と流動性が確保され、結果的に米国の納税者にとってより良いディールになるとPIMCOは考えます。

- 住宅金融における政府支援企業の役割の縮小は、民営化するよりも公的管理下に留めておいた方が実施しやすいとみています。

- 政府支援企業を民営化する場合、住宅ローン市場を混乱させずに他のメリットも達成する唯一の方法はMBS(モーゲージ債)に政府の明確な保証を付けることです。

昨年11月の大統領選でドナルド・トランプ氏が圧勝したことを受け、金融市場は「トランプ2.0」の下での政策変更の可能性を見越して反応しています。こうした「トランプ・トレード」の最たる例の1つは、ファニーメイ(連邦住宅抵当金庫)とフレディマック(連邦住宅金融抵当金庫)の残高約200億ドルにのぼる株式と優先株のアウトパフォームです。この動きを主導したのは、これらの政府支援企業(GSE)への16年以上に及ぶ公的管理が解除されるかもしれない、そうなれば株主が恩恵を受ける可能性がある、との憶測です。

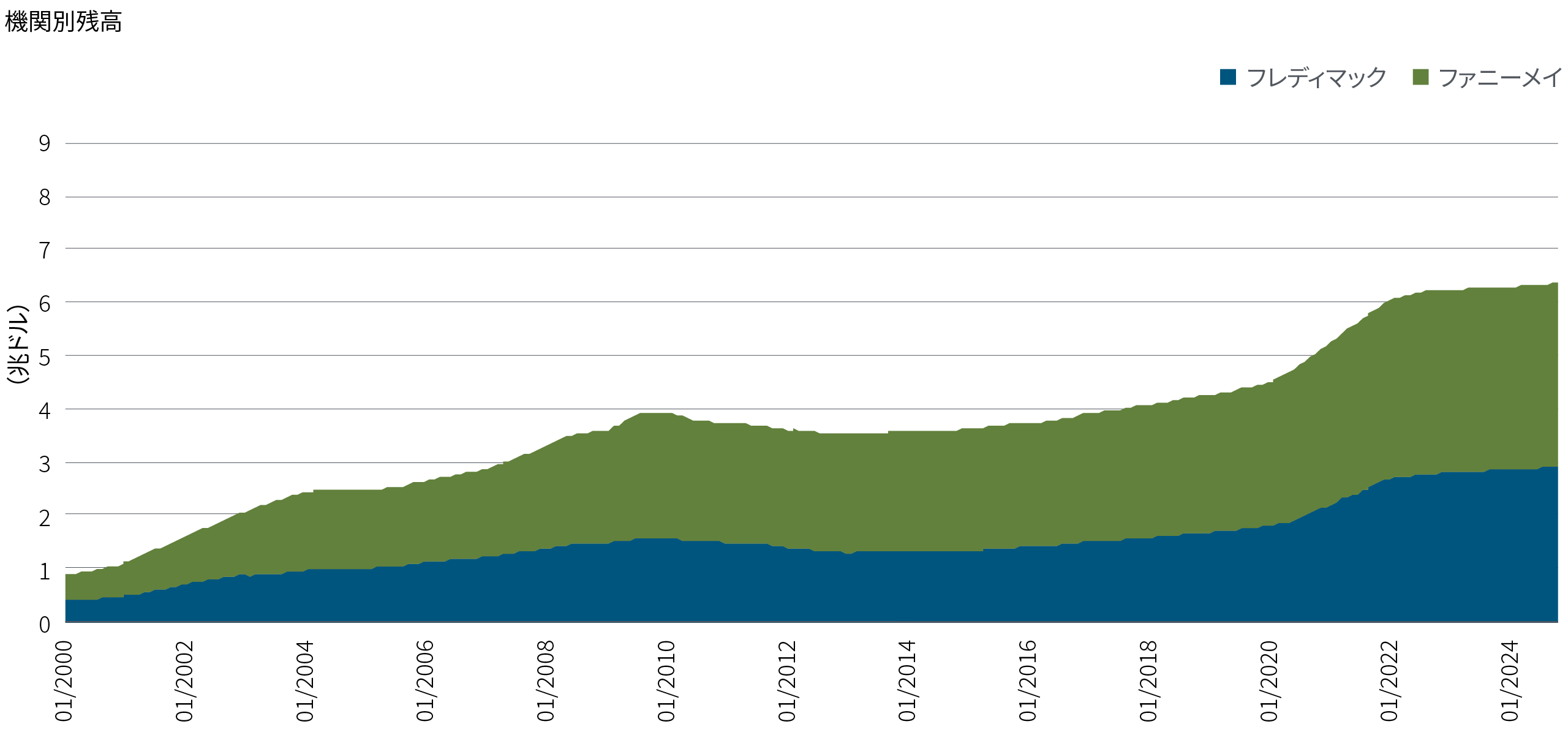

政府がどのような決定を下すにせよ、PIMCOは6兆6,000億ドルの規模を誇る政府系モーゲージ債(MBS)市場への最大級の投資家であり1 、お客様に代わって厚みがあり有効に機能している住宅ローン市場が阻害されることなく、理想としては影響を受けずに存続するよう注力しています。

何といっても米国の住宅ローン市場は、世界の羨望の的です。世界で最も機能的で最も流動性の高い住宅ローン市場であり、何百万人もの米国の住宅購入者にとってきわめて重要な30年固定金利型の住宅ローンを居住地に関係なく提供しています。ファニーメイとフレディマックは重要な役割を果たし、米国の住宅ローン市場の約70%を支えています2。

公的管理解除が急がれ特定の問題が対処されない場合、特に2008年の世界金融危機時に公的管理下に入った政府支援企業の政府保証に関する問題が対処されない場合、多くの米国民が予期せず住宅ローン金利の上昇に直面する可能性があります。米国一般市民は、購入可能な住宅が手に入れられるかどうかが最大の懸念事項であるこの時期に、この問題に直面することになります3。

政策の目的は

GSEの公的管理を解除したい当局の意向には共感しますが、政策立案者はその詳細な目的を明確にし、政策を遂行する前に意図的な影響、非意図的な影響の両面を検討すべきだと考えます。

現在、流動性が高く、円滑に機能している米国政府系MBS市場

政策当局の目的が、単にモーゲージ債のセカンダリー市場に政府支援企業が流動性を提供し、ひいては全米の借り手に30年固定金利住宅ローンを提供し続けることであるならば、公的管理下の政府支援企業はそのように機能してきましたし、今後もそうあり続けるでしょう。実際、公的管理下で政府系MBS市場はますます拡大し、厚みを増しています(図表1を参照)。

同時に、GSEを管理する連邦住宅金融庁(FHFA)による改革により、GSEの基盤は公的管理に入る以前よりもはるかに強固で、ショックに対する脆弱性が大幅に低下しています。そのためにとった対応は以下の通りです。

- 2008年の不安定性の大きな要因となったGSEの投資ポートフォリオの規模に対する厳しい制限。

- 公的管理下に入る以前よりはるかに高い資本要件をGSEに課すこと。

- 一戸建て住宅ローンの信用リスクの一部を、GSEから機関投資家へ付け替えることができる信用リスク移転(CRT)プログラムの導入4。

GSEを公的管理下に置き続けることで、政府、より具体的には納税者がGSEの利益と成功の恩恵を受けることができるという点が重要です。これは2008年以前の状況とは対照的です。2008年以前はGSEは民営化され利益は株主に還元される一方、損失は最終的に社会化され納税者が負担していました。

公的管理下のほうが実行しやすい、GSEへの政府関与の縮小

ただ、目標が住宅金融市場における政府の関与を減らし、民間資本を増やすことであるならば――これは素晴らしい目標ですが、議会の決議を必要とせず、GSEを公的管理から解除する必要もない比較的簡単で達成できると考えています。実は、GSEの公的管理を外した場合に生じるであろう法的問題を考えると、GSEが公的管理下にある際に改革を実行するほうが、大幅にやりやすいと主張する人もいます5。

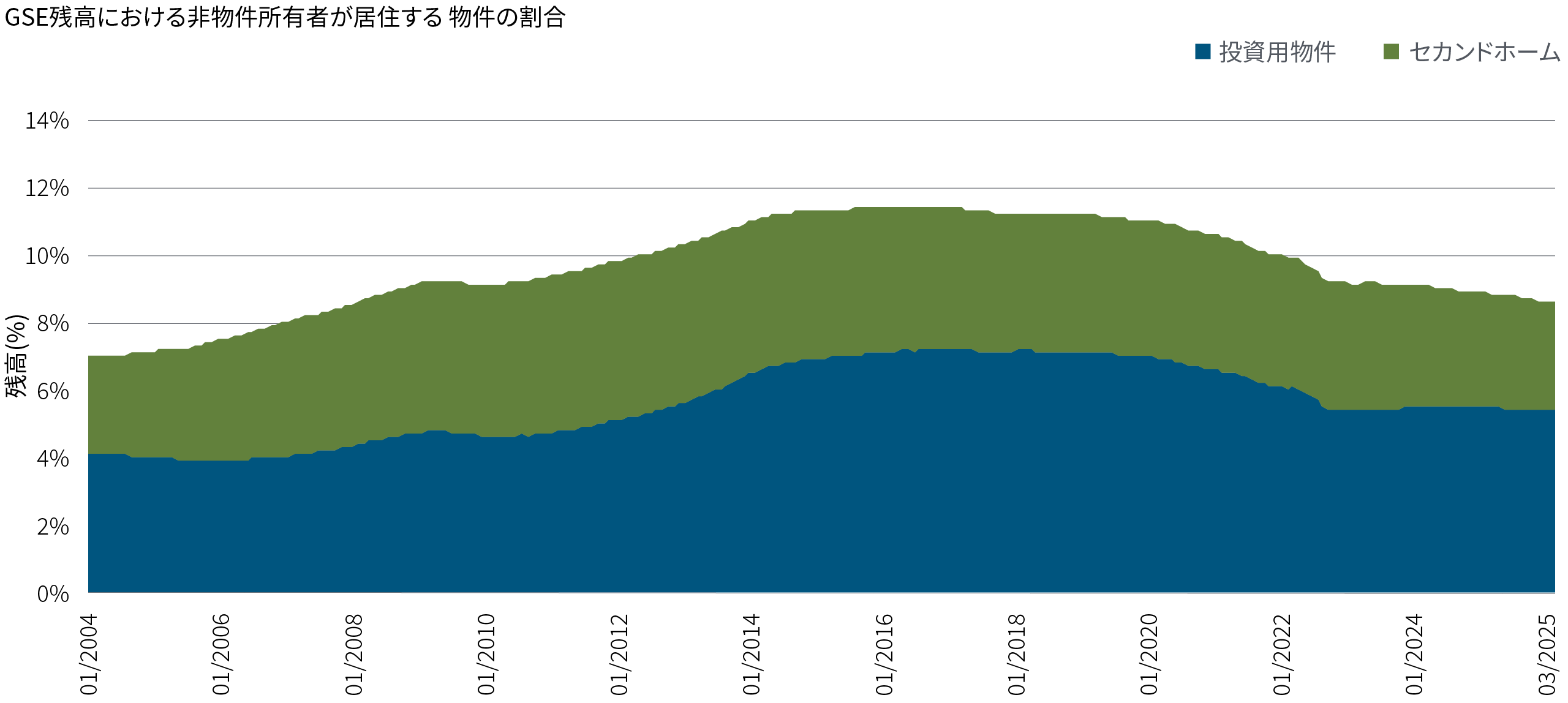

GSEの民営化や議会の決議を必要としない、最も簡単な改革は、GSEの活動を議会の当初の意図と一致させること、具体的には平均的アメリカ人の自宅取得に限定することです。現状、GSEは、セカンドハウスや別荘、投資用不動産のローンも保証し、キャッシュアウトの借り換えも支援しています(図表2を参照)。しかし、これらの商品の借り手は一般に高所得で信用スコアが高く、GSEの当初の政策目標である自宅用住宅ローンを既に利用しています。さらに、民間資本はこれらの分野に参入したいものの現状ではGSEに締め出されています。

こうした方針に沿って、2021年1月に当時のFHFAマーク・カラブリア長官がGSEの買い入れ要件を満たすセカンドハウスや投資用不動産関連の住宅ローンの数量を制限しました。PIMCOもこの変更は正しい方向への第一歩であると考えましたが、こうした改革は次期バイデン政権によって覆されました6。

公的管理解除の恩恵を受けるのは必ずしも納税者ではない

また、GSEの公的管理解除で誰が得をするのでしょうか。公的管理を外すと優先株主が恩恵を受けるのは理解できますが、特に政府支援という「暗黙の保証」がある場合、納税者にどのように恩恵がもたらされるかは必ずしも定かではありません。

実にそうしたリスクへの現実的で持続的な補償なしに、GSEの損失を公的管理解除後も政府が責任を負うと想定すると、そもそも政策当局がなぜGSEの公的管理を解除するのか、という疑問が生まれます。言い換えれば、不況時のGSEの損失を最終的に納税者が負担するのであれば、納税者は好況期のGSEの利益も享受すべきではないのでしょうか。GSEの公的管理解除後も政府がGSE救済責任を負い続けるのだとすれば、GSEの利益は民営化、損失は社会化されることになり、納税者は(再び)最大の敗者になるのではないでしょうか。

明示的な政府保証により避けられる、住宅ローン市場の混乱

政策当局がファニーメイとフレディマックの民営化を決定した場合、(おそらくGSEの資金提供による)議会の明示的な政府保証により、住宅ローン市場の混乱は、起こったとしても最小限に抑えられ、30年固定金利住宅ローンは引き続き利用できると考えられます。実際、最近の市場参加者の調査では、明示的な政府保証は既存の住宅ローン金利を現実に引き下げる可能性があることが示唆されています。住宅の入手しにくさが憂慮されている現状を踏まえると歓迎すべき動向です7。

明示的な政府保証には他の利点もあります。明示的な保証がついているジニーメイの競合できるばかりでなく、バーゼル・ルールの下でジニーメイ証券が現在享受しているのと同じ優先資本の扱いを受けることができます。具体的には、リスク加重資産(RWA)計算の要件で現在の20%加重ではなく0%とすることや、流動性カバレッジ比率(LCR)要件の下でレベル2の資産ではなくレベル1の資産として扱われることが挙げられます8。実務的には、これにより銀行セクターで多額の資本が解放され、経済成長の追い風になる可能性があります。

一方で、明示的な保証を付さないことも一つの選択肢ですが、そうなれば市場はファニーメイとフレディマックが経営難に陥った場合、政府が再び介入するという確証と想定に頼らざるをえません。

優先株式購入契約(PSPA)は、公的管理解除後も継続的な政府支援を約束するものと考えられ、それは正しいのかもしれませんが本質的には政治的なものです。直近でバイデン政権末期の1月にも見られたように、PSPAは特定の政権の政治的・政策目標に合わせて変更することが可能であり、それ故資本に関する公約は不確実です9。公的管理下では変更はさほど重要ではありませんが、GSEの公的管理を解除するとなれば政府支援の信頼性に不確実性をもたらすでしょう。

言い換えれば、フレディマックの元CEOのドン・レイトン氏が述べたように、「将来の政権は関連する規制やPSPAの修正を変更することにより、市場の信認を脆弱にする可能性がある」のです。対照的に、立法上の変更はより恒久的なものと見なされています10。

PSPAを通じて約束された資本が鉄壁であったとしても(実際はそうではありませんが)、GSEが困難に直面した場合、投資家は政府がファニーメイとフレディマックを救済するはずだと想定せざるを得ません。事実上、明示的な保証付きの政府系MBSの残高が2025年2月現在で6兆6,000億ドルにのぼることを踏まえると、問題が起こった際には、政府の救済は有るか無いかではなく「いつ」なのかが問題になるでしょう1。言い換えると、問題発生時にはGSEはPSPAの担保である資本をいとも簡単に使い果たす可能性がある、ということです。

公的管理解除前に対処すべき問題

大まかに言えば、明確で法制化された政府保証がない限り、住宅ローン市場には少なくともいくらかの不確実性がもたらされると考えています。これは住宅ローン金利の上昇として顕在化するでしょうが、どれだけ上昇するかは定かではありません。

しかしながら、議会の提供する明示的保証なしに政策当局がGSEの民営化を計画しているとすれば、以下の問いについて検討いただだくことを推奨します。

- 明示的な保証がない場合、TBA市場は公的管理解除後どうなるのでしょうか。また30年固定金利住宅ローン市場への影響は。

TBA市場は、厚みがあり流動性の高い現在の住宅ローン市場の柱の1つであり、これにより住宅ローンのオリジネーター、ひいては借り手も将来の住宅ローン金利を固定し、居住地や住宅市場の基礎的な要因に関係なく同一の住宅ローン金利を利用することができます。ファニーメイとフレディマックのローンを裏付ける明示的保証がなければ、TBA市場のMBS投資家は、ローンプールの基礎となる借り手の信用力や居住地の地理的条件に基づいて差別化し始める可能性があります。極端なシナリオでは、厚みのある住宅市場で質の高い借り手から「指定した」ローンプールの購入のみに同意するかもしれません。そうなれば、現在のTBA市場は縮小する可能性が高く、ほぼ確実に幅広い借り手の金利が上昇するでしょう11。

- 明示的な保証がない場合、単一モーゲージ担保証券(UMBS)はどうなりますか。

UMBS12は、ファニーメイまたはフレディマックのローンプールを同じTBA契約に入れることを認めており、基本的にファニーメイとフレディマックのMBSが完全に代替可能だとの想定に基づいています。現在この代替可能性が機能しているのは、ファニーメイまたはフレディマックが裏書しているからではなく、政府がローンプールを支えているからです。公的管理を解除した際に明示的な保証がない場合、この代替可能性は疑問視され、前述のように市場がファニーメイとフレディマックのTBAや個別のローン・プールを分けて考える時代に逆戻りする可能性があります。これにより摩擦が生まれ、ほぼ確実に住宅ローン金利は上昇することになるでしょう。さらに、UMBSが存在しなくなった場合、フレディマックが再び市場調整価格(MAP)を負担するかどうかという(明らかに不安定な)問題が浮上します。

- 明示的な保証のあるジニーメイへの影響は。

明示的な保証がない場合、住宅ローンのオリジネーターのローンは、多額ではないにしてもある程度ファニーメイとフレディマックからジニーメイに移行すると予想されます。仮にそうなった場合、1)公的管理解除の目的は、ファニーメイとフレディマックの基盤を縮小するためだったと想定されます。また、2)同両社のビジネスモデル、さらに最終的には民営化後のバリュエーションに影響を与えることになります。これは部分的にローンの量に基づいて決められます。実際、格付け会社のフィッチは最近、「公的管理が解除された後、GSEの市場の地位が損なわれれば、現在AのGSEの格付けを引き下げる可能性がある」と警告しました13。

- 政府系MBSは信用リスクと金利リスクの両方を抱えていると市場が見なした場合、アセット・オーナーはポートフォリオでそれらのリスクをどう扱うでしょうか。

明示的な保証なしにGSEが公的管理を外れるとすれば、GSEは突如、金利リスクと信用リスクの両方を抱えることになるわけですが、公的年金基金や私的年金基金、政府系ファンドなどのアセット・オーナーは現在そうしているように、政府系MBSを米国債ではなく、アップルやジョンソン・アンド・ジョンソンが発行した債券のように質の高い投資適格債と同等だと見なすのでしょうか。

実際にリスクを回避する投資家の中には、政府系MBSの保有を大幅に削減する傾向(または必要性)が出てくる可能性があり、それが売りや購入の減少につながりかねません。いずれにせよ、需要と供給のダイナミクスと住宅ローン金利への影響を考えると、需要が徐々に減少するとしても住宅ローン金利には上昇圧力がかかることになります。

- 成文化された保証がない場合、銀行規制当局はファニーメイとフレディマックのMBSをどう扱うでしょうか。

公的管理下で現在の政府系MBSは、バーゼルルールのリスク加重資産(RWA)計算で20%加重を享受しており、流動性カバレッジ・レシオ(LCR)でレベル2Aの扱いを受けています。これに対して投資適格級の発行体の債務は、マイクロソフトのように資本が潤沢な発行体を含め100%のリスク加重が割り当てられ、LCRではレベル2Cの扱いを受けています。

暗黙的な保証のみで立法化された保証がない場合、銀行規制当局は政府系MBSの資本の扱いを変更するのでしょうか。国際決済銀行(BIS)は公的管理下の状況に変更があれば、GSEの資本の取扱いが見直されると述べています14。銀行が現在保有する資本や追加購入の意欲に、どのような影響があるのでしょうか。

- 景気後退時にはどうなるでしょうか。ファニーメイとフレディマックが成文化された保証なしに公的管理を外れた場合、景気後退期の住宅ローン金利はどうなるでしょうか。

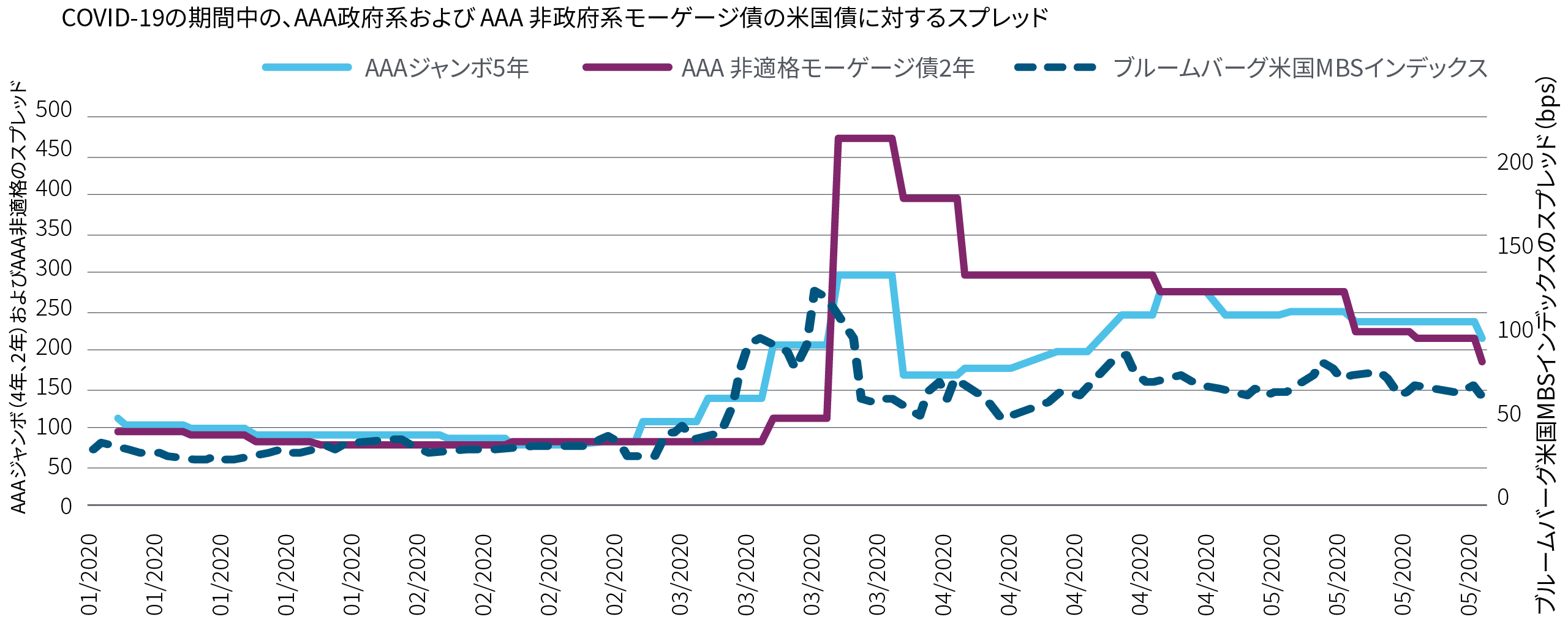

パンデミックが引き起こした景気後退を含め、景気後退期にGSEが果たした役割の1つは、住宅ローン市場と住宅市場にカウンターシクリカル(反循環的な)支援を提供することです。政府系MBSが、(景気減速時に拡大する傾向がある)クレジットのリスク・プレミアムを伴って取引される場合、住宅ローン金利は、他の条件が一定であれば、政策当局が低下を望むまさにその時に上昇することになるでしょう(低下を望まなければ、上昇していた可能性が高いでしょう)。パンデミックの際、非適格とジャンボのMBSが政府系MBSより高値で取引されましたが、これはその一例だといえます(図表3を参照)。

結論:壊れてないものを修理するなかれ

政府支援企業に対して行動を起こしたいとの政策立案者の意向は理解しますが、厚みがあり流動性が高く円滑に機能している政府系MBS市場に「害をなさない」ことが極めて重要だと考えます。住宅ローン金利が高く、住宅の取得しやすさが最優先事項である現状では、特にそうだと言えます。改革が目的であるならば、連邦住宅金融庁(FHFA)には、議会の決議を必要とせず、また政府支援企業の公的管理を外すことなく、政府の関与を縮小し民間資本を拡大することを可能にする手段は豊富にあります。

ただ、最終的にGSEの民営化が決定された場合、議会が明示的な政府保証を立法化することが、政府系MBS市場全般、特に重要な30年固定金利住宅ローンに混乱を生じさせない唯一の方法であると考えられます。実際、そうすることで住宅ローン金利や経済全般に恩恵をもたらす可能性があります。

巻末注

- eMBSおよびPIMCO、2025年2月現在。証券化予定の適格一戸建て住宅ローンプールの残高すべてを含んでいます。↩

- コンフォーミング(適合)市場と定義されます。出所: https://www.nar.realtor/fannie-mae-freddie-mac-gses ↩

- https://www.pewresearch.org/short-reads/2024/10/25/a-look-at-the-state-of-affordable-housing-in-the-us/ ↩

- https://www.fanniemae.com/research-and-insights/perspectives/look-back-10-years-credit-risk-transfer ↩

- https://www.jchs.harvard.edu/blog/senator-toomey-process-exiting-gse-conservatorship-not-so-simple ↩

- とりわけ優先株式購入契約(PSPA)の改正により、ファニーメイとフレディマックのセカンドハウスと投資用不動産の購入は、総取得額の7%に制限されました。https://www.fhfa.gov/news/news-release/fhfa-and-treasury-allow-fannie-mae-and-freddie-mac-to-continue-to-retain-earnings https://www.bankingjournal.aba.com/2025/01/agencies-eliminate-pspa-restrictions-on-fannie-mae-freddie-mac-conservatorships/ ↩

- https://www.markets.jpmorgan.com/research/email/scx/svp26u7t/GPS-4893587-0/ff8af1a8-30f5-4b5d-b923-174a4520d469 ↩

- https://www.bis.org/basel_framework/ ↩

- https://www.home.treasury.gov/news/press-releases/jy2767 ↩

- https://www.jchs.harvard.edu/blog/senator-toomey-process-exiting-gse-conservatorship-not-so-simple ↩

- ジム・パロットとマーク・ザンディが2025年1月の記事で詳細に論じているように。

https://www.urban.org/sites/default/files/2025-01/Fannie%2C%20Freddie%20%26%20Implicit%20Guarantee%20-%20Parrott%20%26%20Zandi%20-%20January%2014%2C%202025.pdf ↩

- https://www.fhfaoig.gov/sites/default/files/WPR-2020-001.pdf ↩

- https://www.fitchratings.com/research/non-bank-financial-institutions/fannie-freddie-conservatorship-exit-would-not-be-immediate-ratings-catalyst-08-01-2025 ↩

- 「(銀行監督の)バーゼル委員会は、これらの事業体の法的または規制構造に対する将来の変更に関して不確実性を指摘する一方で、ファニーメイとフレディマックが発行した証券をレベル2AHQLAとする扱いを、公的管理が終了したり、法的地位が大幅に変更されたりした場合には見直すよう推奨しています」以下を参照。https://www.bis.org/bcbs/publ/d409.pdf. ↩