Conclusiones principales

Tras los shocks causados por la pandemia, las economías parecen más "normales" que en cualquier otro momento desde 2019. Sin embargo, las tasas de interés oficiales siguen siendo elevadas. A medida que los bancos centrales recortan las tasas de interés a niveles más neutrales, una de las preguntas clave es qué tan rápido llegarán allí y cómo serán esos niveles neutrales. Estas son nuestras perspectivas económicas a corto plazo:

- Los factores que respaldaron la fortaleza económica relativa de EE. UU. están disminuyendo. Eso sugiere un cierto recoplamiento con el resto del mundo y un mayor progreso en la contención de la inflación.

- Los mercados desarrollados parecen estar en camino de volver a los niveles objetivo de inflación en 2025, impulsados por la normalización de la demanda de los consumidores y el aumento de la competencia por las limitadas ofertas de empleo. Los mercados laborales estadounidenses parecen más relajados que en 2019, lo que aumenta el riesgo de un alza del desempleo. Se espera que la Fed, al igual que otros bancos centrales de los mercados desarrollados, reajuste la política monetaria a esta nueva realidad cíclica.

- La economía estadounidense, al igual que otras, parece estar a punto de lograr un raro aterrizaje suave: al moderar el crecimiento y la inflación sin recesión. Pero existen riesgos, como las próximas elecciones de noviembre y sus implicaciones en los aranceles, el comercio, la política fiscal, la inflación y el crecimiento económico. Es probable que persistan los elevados déficits presupuestarios, lo que limitará el potencial de nuevos estímulos fiscales y aumentará los riesgos económicos.

A medida que las economías desarrolladas se desaceleran y se avecinan posibles conflictos comerciales y geopolíticos, los inversionistas deberían optar por la cautela y la flexibilidad en el posicionamiento de los portafolios. Estas son nuestras perspectivas de inversión a corto plazo:

- Esperamos que las curvas de rendimiento se empinen a medida que los bancos centrales bajen las tasas a corto plazo, creando un entorno favorable para las inversiones en renta fija. Históricamente, los bonos de alta calidad suelen tener un buen desempeño durante aterrizajes suaves e incluso mejor en las recesiones. Además, la renta fija retomó recientemente su tradicional relación inversa con la renta variable, lo que aporta valiosos beneficios de diversificación.

- Los rendimientos de los bonos son atractivos tanto en términos nominales como ajustados a la inflación, y el área de cinco años de la curva de rendimientos es especialmente atractiva. Se espera que las tasas de interés en efectivo disminuyan junto con las tasas de política, mientras que con el tiempo, los altos déficits gubernamentales pueden impulsar al laza los rendimientos de los bonos a largo plazo.

- Mantenemos una postura cautelosa dada una cierta complacencia que observamos en el crédito corporativo debido al endurecimiento de las valoraciones, favoreciendo el crédito de mayor calidad y los productos estructurados. Las áreas del mercado privado de menor calidad y tasa flotante parecen más vulnerables a las recesiones económicas y a los cambios en las tasas de interés de lo que sugieren los precios, y los riesgos crediticios están a punto de aumentar justo cuando caen los rendimientos, lo que podría beneficiar a los prestatarios, pero perjudicar a los inversionistas. Los valores respaldados por hipotecas (MBS) de agencia estadounidenses ofrecen una alternativa atractiva y líquida al crédito corporativo.1 Además, los sectores basados en activos, tanto en el ámbito de los consumidores como en el de los no consumidores, ofrecen oportunidades atractivas para los inversionistas del mercado privado, en particular en relación a los préstamos corporativos.

- En divisas, hemos infraponderado ligeramente el dólar estadounidense ahora que la Fed ha empezado a recortar sus tasas de interés y estamos diversificando en otras divisas, tanto de mercados desarrollados como emergentes.

Perspectivas económicas: Recoplamiento y redefinición de riesgos

La economía estadounidense se distinguió en 2023 y 2024 con unas tasas de crecimiento de entre el 2,5% y el 3%, frente al lánguido 0%-1% que registraron el resto de las economías desarrolladas. Desde la pandemia, EE. UU. también ha superado a otros mercados desarrollados en términos de productividad. En nuestras Perspectivas cíclicas de abril de 2024, tituladas "Mercados divergentes, portafolios diversificados," identificamos dos factores de impulso principales:

- Política fiscal: Un mayor estímulo fiscal acumulado desde 2021 ha potenciado el acopio de riqueza privada en EE. UU., que ha tardado más en disiparse.

- Política monetaria: El traspaso a los hogares de unas tasas de interés más altas ha sido más lento en EE. UU., en gran parte debido al volumen existente de hipotecas a largo plazo sujetas a unas tasas de interés bajas.

Además, es probable que la prominencia de los mercados de crédito privado estadounidense hayan contribuido a mantener unas condiciones financieras más acomodaticias. El flujo entrante de capital de inversionistas en préstamos corporativos de menor calidad ha intensificado la competencia por las operaciones, al tiempo que ha proporcionado financiación a empresas en situación más precaria que podrían tener dificultades para acceder a otros mercados.

Por otra parte, EE. UU. se ha visto menos afectado por las consecuencias del debilitamiento económico de China. Los países europeos, y Alemania en particular, se han visto perjudicados por la menor demanda comercial de China y una mayor competencia de las importaciones chinas. Las ganancias financieras y la acumulación de capital ligadas a la inteligencia artificial (IA) generativa también han beneficiado más a EE. UU. en términos relativos.

En el frente de la inflación, EE. UU. registró avances más modestos en 2024 que el resto de los mercados desarrollados. Se estima que la inflación subyacente de los gastos de consumo personal (PCE), que es el indicador de inflación preferido por la Fed, terminará el año cerca de donde terminó en 2023, ya que es probable que la tasa interanual aumente en los próximos meses por los efectos de base.

En cambio, es previsible que la inflación subyacente se reduzca en el resto de los mercados desarrollados entre 1 y 1,5 puntos porcentuales en el mismo periodo (ver gráfico 1). En Europa, la inflación ha caído aún más porque la débil demanda y la caída de los márgenes corporativos han compensado la inflación de los costos laborales unitarios, que sigue siendo alta.

Los factores que han respaldado este mejor desempeño de EE. UU. están perdiendo fuerza, lo que sugiere cierto recoplamiento con la economía global. Las medidas de los saldos de riqueza real en EE. UU. se asemejan más a las de otros mercados desarrollados. Y los shocks de política monetaria que han frenado el crecimiento en otros países también se están calmando.

Es previsible que el crecimiento europeo se recupere a un ritmo más normal a medida que las tasas de interés disminuyan y las condiciones comerciales mejoren tras los repuntes de precios de la energía alcanzados en 2022. Esto ayudará a compensar el menor gasto público y el débil entorno manufacturero mundial. Se espera que la inmigración, que impulsó el crecimiento de muchos mercados desarrollados, especialmente en EE. UU., se convierta en un obstáculo para el crecimiento, ya que las políticas implementadas a mediados de 2024 para limitar la inmigración parecen estar surtiendo efecto.

Pese a que veremos cierto recoplamiento del crecimiento cíclico, creemos que la economía estadounidense sigue presentando algunas ventajas claras. En concreto, el robusto gasto de capital y las tendencias de inversión en IA ofrecen un importante potencial de crecimiento al alza, sobre todo en comparación con Alemania y otros países de la UE que están más expuestos a la competencia de China y que dependen en mayor medida de las importaciones de energía. Las recientes revisiones de los datos económicos, que indican que la tasa de ahorro estadounidense ha vuelto a los niveles previos a la pandemia, deberían calmar el temor a una ralentización del consumo.

La política monetaria se está normalizando...

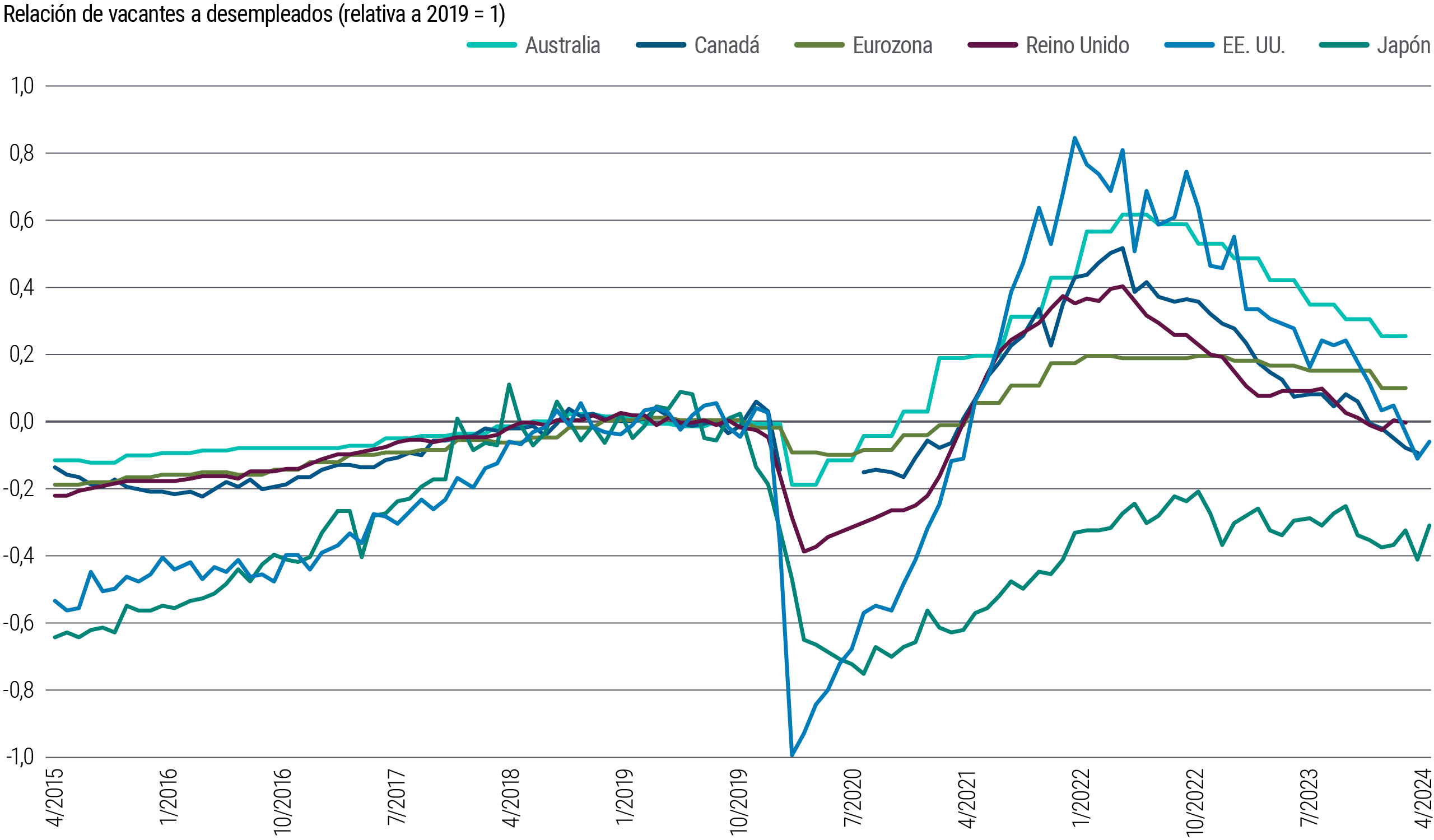

La resiliencia del crecimiento y la inflación estadounidense hicieron que la Reserva Federal se tardase más en empezar a bajar las tasas comparado con otros bancos centrales. Sin embargo, los indicadores prospectivos sugieren que la inflación podría seguir avanzando en 2025 hacia el objetivo del 2% fijado por la Fed. Algunos de los factores que respaldan estas perspectivas son una inflación de los costos laborales unitarios cercana al 2%, una relación de vacantes a desempleados inferior a los niveles de 2019 (ver gráfico 2) y una tasa de desempleo al alza, que podría llegar a superar la zona de confort de la Fed, en torno al 4,2%.

En el resto de los mercados desarrollados, la menor demanda, la relajación de los mercados laborales y el anclaje de las expectativas de inflación también sugieren que la inflación rozará los niveles objetivo en 2025. Canadá se destaca como la economía desarrollada en la que, con mayor probabilidad, la inflación no alcanzará el objetivo, mientras que en Australia, los indicadores del mercado laboral sugieren que los avances serán algo más lentos.

En consecuencia, los bancos centrales, y en especial la Fed, han puesto el foco en devolver las tasas de interés de referencia a niveles neutrales. Prevemos que los bancos centrales de mercados desarrollados recortarán sus tasas entre 175 y 225 puntos básicos en 2025.

El Banco de Japón (BoJ), que mantiene su tasa de interés oficial por debajo del nivel neutral estimado, sigue siendo un caso atípico. Creemos que el BoJ continuará subiendo las tasas de forma gradual, pese a la reciente volatilidad del mercado y la fortaleza del yen. Japón ha sido la única economía en la que la alta inflación ha elevado las expectativas de inflación, mientras que la inflación salarial sigue firme.

¿Pero, qué es lo normal?

Ahora que las condiciones económicas de los mercados desarrollados vuelven a parecerse a los escenarios de referencia previos a la pandemia, la atención ha pasado a centrarse en qué podemos considerar una política monetaria "normal".

Entre los factores que podrían justificar una tasa de interés neutral algo más alta que hace una década están los mayores niveles de deuda pública, un gasto en defensa potencialmente más elevado, unos balances del sector privado por lo general más solventes y las crecientes necesidades de inversión ligadas a transformaciones estructurales como la reconfiguración de las relaciones comerciales y el rápido desarrollo de la IA.

Sin embargo, dado que las tendencias a largo plazo en demografía y disparidad de la riqueza, así como el ritmo y la magnitud inciertos de los ciclos de inversión, hemos mantenido nuestra estimación del 0%–1% para la tasa real neutral a largo plazo, como detallamos en nuestras últimas Perspectivas seculares, tituladas "Ventaja en rendimientos." Esto sugiere que la tasa neutral nominal podría situarse entre el 2% y el 3%. Cuando publicamos nuestras Perspectivas seculares en junio, comentamos que, en ese momento, los precios del mercado implicaban que la tasa de interés neutral difícilmente caería por debajo del 4%. Desde entonces, los precios del mercado se han movido más hacia nuestras expectativas.

Dada la incertidumbre que reina en torno al nivel de las tasas de interés neutrales, es lógico que los bancos centrales se embarquen en una serie de recortes de tasas para ver cómo responden sus respectivas economías. Si el crecimiento se vuelve a acelerar y repuntan los riesgos inflacionarios, los bancos centrales podrían pausar o desacelerar la relajación monetaria. Por otro lado, si el crecimiento se desploma o el empleo flaquea, podrían aprobar recortes más agresivos. En una diversidad de escenarios, creemos que los bancos centrales tienen margen para seguir bajando las tasas.

Riesgos e incertidumbre

Los riesgos para las perspectivas mundiales han cambiado. Los riesgos de inflación han disminuido, sin llegar a desaparecer, a medida que la oferta y la demanda se han ido equilibrando, tanto en el mercado laboral como en el resto de la economía. El crecimiento se está desacelerando. Aunque las recesiones en las economías de mercados desarrollados no son nuestro escenario base, creemos que los riesgos están algo elevados en comparación con la frecuencia promedio histórica. Pero también contemplamos escenarios en los que el crecimiento económico es resistente y la inflación podría volver a acelerarse.

El mayor riesgo para EE. UU. es que la desaceleración de la actividad y el enfriamiento del mercado laboral se retroalimenten y acaben provocando una recesión más pronunciada. Otros mercados desarrollados parecen más estables, aunque un crecimiento persistentemente débil los hace susceptibles a sufrir shocks negativos, como turbulencias del mercado o un aumento de las tensiones geopolíticas.

China se enfrenta a sus propios retos. Su modelo de crecimiento, basado en las exportaciones y la inversión en manufactura, parece estar llegando al límite. El país sufre un importante exceso de viviendas, una débil demanda de los consumidores y crecientes tensiones comerciales. Como respuesta, el gobierno de China anunció recientemente medidas diseñadas para estimular los precios de los activos y frenar la caída del precio de la vivienda.

Sin embargo, puede que la eficacia de estas políticas dependa de la recuperación de la confianza y de si las medidas gubernamentales respaldarán a los hogares de forma más directa y generalizada. Es probable que también se aprueben ayudas fiscales, lo que podría impulsar el crecimiento en los próximos uno o dos trimestres.

Estimamos que el crecimiento de China bajará al 4%–4,5% en 2025 vs. 5% en 2023 y 2024, mientras el país continúa exportando deflación al resto del mundo. La demanda de materias primas, sobre todo las relacionadas con la construcción, podría verse respaldada en cierta medida por las políticas anunciadas recientemente, pero no es probable que alcance los niveles de ciclos anteriores, en vista de los controles a los que está sujeta la oferta de nuevas viviendas.

Los riesgos geopolíticos continúan siendo una fuente de incertidumbre, desde los conflictos en el Medio Oriente y Ucrania hasta las elecciones en muchos países durante nuestro horizonte cíclico, lo que tiene implicaciones para el sentimiento del mercado en general y para países y sectores específicos.

La próxima elección en EE. UU. es una de esas fuentes de incertidumbre, con importantes implicaciones políticas:

- Los déficits en EE. UU. serán el mayor perdedor, independientemente de qué partido gane. La reforma fiscal dominará Washington el próximo año, cuando se venzan las disposiciones individuales de la Ley de Empleo y Reducción de Impuestos de 2017. No esperamos muchos más estímulos fiscales, dada la probabilidad de mayorías ajustadas en el Congreso o de un gobierno dividido y del escaso margen fiscal. Sin embargo, tampoco anticipamos una consolidación fiscal. Se espera que los déficits anuales permanezcan altos (del 6% al 7% del PIB) antes de cualquier cambio adicional en la política, debido a la falta de voluntad política para reducir el gasto en programas sociales, así como a la escasez de compensaciones para financiar la extensión de la mayoría de las reducciones fiscales de 2017. Esto refuerza nuestra perspectiva de empinamiento de la curva en EE. UU.

- La dirección de los aranceles también está clara, independientemente de quién gane. Sin embargo, el potencial de políticas comerciales disruptivas a nivel mundial parece mayor bajo un segundo mandato del ex presidente Donald Trump, mientras que la vicepresidenta Kamala Harris parece más dada a continuar con el enfoque actual más específico si llega a ganar. A corto plazo, es probable que los aranceles más altos sean inflacionarios y arrastren el crecimiento. Los aranceles podrían encarecer las inversiones tangibles de EE. UU., perjudicar a los sectores de exportación del país al hacerlos menos competitivos y pesar sobre la demanda. Es probable que los aranceles también sean inflacionarios para los socios comerciales cercanos de EU. UU., en la medida en que sus gobiernos tomen represalias con barreras comerciales similares, pero deflacionarios en otros lugares, ya que un crecimiento mundial más lento debido a la creciente incertidumbre comercial podría pesar sobre las materias primas, mientras que los bienes suministrados anteriormente a los mercados estadounidenses podrían ser enviados a otro lado. Las implicaciones relativas de los aranceles crearán un entorno económico difícil para la Fed. Los responsables de la política monetaria tendrán que ser conscientes de que el aumento de la inflación a corto plazo (a medida que los costos adicionales de los aranceles se trasladan a los consumidores) corre el riesgo de aumentar las expectativas de inflación, a pesar de los riesgos a la baja para el crecimiento a medida que caen los ingresos reales.

Implicaciones de inversión: Condiciones favorables para bonos de alta calidad

La incertidumbre, la dispersión global y la posible volatilidad crean un entorno favorable para los inversionistas activos en renta fija, especialmente porque la caída de las tasas de interés proporciona un viento de cola para los bonos. Históricamente, los bonos suelen tener un buen desempeño durante los aterrizajes suaves e incluso mejor en escenarios de aterrizaje más brusco. Los bonos retomaron recientemente su tradicional relación inversa con la renta variable, ofreciendo beneficios de diversificación y cobertura para los portafolios. Además, en nuestra opinión, los bonos parecen baratos en comparación con otros activos como las acciones.

Esperamos que las curvas de rendimiento sigan empinándose, en línea con su desempeño en ciclos de flexibilización anteriores, a medida que la Fed y otros bancos centrales continúen reduciendo las tasas de interés a corto plazo. Si bien la recesión no es nuestro punto de partida, los riesgos económicos siguen siendo una fuente de incertidumbre a medida que el crecimiento de EE UU. se desacelera. Los riesgos se ven agravados por las incertidumbres en torno a las próximas elecciones estadounidenses, en particular las perspectivas del comercio mundial. Este contexto exige un enfoque cuidadoso para el tamaño de las posiciones y el mantenimiento de la flexibilidad en los portafolios.

Tasas y curva

Consideramos que los rendimientos de los bonos del Tesoro de EE. UU. son en general razonables en los niveles actuales. El área de cinco años de la curva de rendimientos parece particularmente atractiva tanto en EE. UU. como en otros países desarrollados. A medida que los bancos centrales bajan las tasas de interés, se crea un riesgo de reinversión en efectivo y otros instrumentos a corto plazo. Preferimos asegurar rendimientos atractivos en los bonos de duración intermedia, que pueden beneficiarse de la apreciación de los precios e históricamente suelen tener un buen desempeño durante los ciclos de recorte de tasas. Mientras tanto, seguimos siendo cautelosos con los bonos de larga duración, ya que los elevados déficits públicos podrían hacer subir con el tiempo los rendimientos a largo plazo.

El ritmo anticipado de flexibilización por parte de la Fed, reflejado en el tramo corto de la curva, parece razonable, dadas las condiciones económicas actuales y el recorte inicial de medio punto realizado por la Fed en septiembre. Las expectativas sobre la tasa terminal también parecen razonables dada nuestra visión de referencia sobre la tasa neutral a largo plazo (0%–1%), como se comentó anteriormente, aunque seguimos siendo conscientes de los posibles riesgos de cola para la inflación. Si se produce una recesión, hay margen para que las tasas terminales bajen significativamente.

Los mercados de bonos y acciones han retomado su relación inversa tradicional, lo que significa que la correlación entre la duración (un indicador del riesgo de tasas de interés) y las acciones es negativa, por lo que los bonos pueden proteger mejor los portafolios frente a caídas en los mercados de acciones. Eso puede ser especialmente importante en un momento de crecientes riesgos geopolíticos. Aumentar la asignación de bonos ligados a la inflación es atractivo, dado el precio favorable para la protección contra la inflación, con rendimientos atractivos tanto en términos reales (ajustados por inflación) como nominales.

Perspectivas del crédito

Mantenemos una postura prudente sobre el crédito corporativo debido al endurecimiento de las valoraciones y a los riesgos de recesión algo elevados. En este momento del ciclo, preferimos el crédito de mayor calidad y los productos estructurados a los de menor calidad, haciendo hincapié en la liquidez, la flexibilidad y una posición sólida frente a posibles desaceleraciones macroeconómicas.

En general, favorecemos el crédito de grado de inversión de alta calidad. Establecemos un umbral alto para considerar crédito de menor calidad, especialmente en portafolios con referencias de alta calidad. En otras áreas de los mercados de crédito, somos cautelosos ante el deterioro de las protecciones contractuales en los créditos apalancados, lo que podría llevar a menores tasas de recuperación durante choques idiosincráticos o sistémicos.

Los valores respaldados por hipotecas de agencias (MBS) parecen tener una valoración atractiva y ofrecen una alternativa líquida y a precio razonable al crédito corporativo para los inversionistas que pueden tolerar volatilidad ocasional a corto plazo.2

En los mercados de crédito privado, creemos que es probable que el crecimiento excesivo y la complacencia se traduzcan en rentabilidades futuras más débiles en comparación con los niveles de rendimiento actuales. La importante formación de capital ha dado lugar a una menor protección para los prestamistas y a una compensación comprimida por iliquidez en relación con los rendimientos similares disponibles para los gestores activos en los mercados de crédito públicos.

Creemos que muchos prestatarios de baja calidad y tasa flotante en los mercados privados son más susceptibles a la debilidad económica y a los cambios en las tasas de interés de lo que sugieren los precios del mercado. A medida que la Fed baja las tasas para evitar una recesión, es probable que los cupones de tasa flotante también disminuyan significativamente. Esto significa que los rendimientos caerán justo cuando aumenten los riesgos económicos y crediticios, lo que puede beneficiar a los prestatarios pero perjudicar a los inversionistas. Esta también podría ser la primera vez que estos mercados se ponen a prueba durante escenarios de desaceleración económica.

En este contexto, es posible que los inversionistas estén recibiendo hoy en día una compensación inadecuada por el riesgo en el crédito corporativo privado de menor calidad, especialmente en comparación con las atractivas oportunidades de exceso de rentabilidad en formas de crédito más líquidas u oportunidades igualmente menos líquidas en préstamos basados en activos. (Para más información, ver nuestra publicación del 10 de julio de 2024, "Navigating Public and Private Credit Markets: Liquidity, Risk, and Return Potential").

La disrupción de los modelos de negocio bancarios está creando puntos de entrada atractivos para el capital privado en una amplia gama de oportunidades basadas en activos, incluidos los activos relacionados con el consumidor (por ejemplo, hipotecas residenciales, préstamos estudiantiles) y no consumidores (por ejemplo, aviación, equipo). En relación con los mercados corporativos privados, encontramos que muchas oportunidades basadas en activos se benefician de una combinación de valoraciones iniciales atractivas y fundamentales favorables, especialmente en áreas vinculadas al balance de consumidores de mayor calidad. Estos mercados también están menos concurridos en términos relativos, ya que la formación de capital en préstamos privados basados en activos sigue siendo considerablemente más escasa que la de los mercados de préstamos corporativos de EE. UU. y Europa.

Creemos que estamos más cerca de tocar fondo en los mercados inmobiliarios privados, pero que esta será una recuperación más lenta en relación con ciclos anteriores. Favorecemos las inversiones en infraestructura de datos y las oportunidades relacionadas con la deuda en relación con la renta variable a las valoraciones actuales. Nuestro énfasis está en sectores y activos vinculados a la infraestructura de datos, logística, almacenes y ciertos activos multifamiliares.

Perspectivas globales

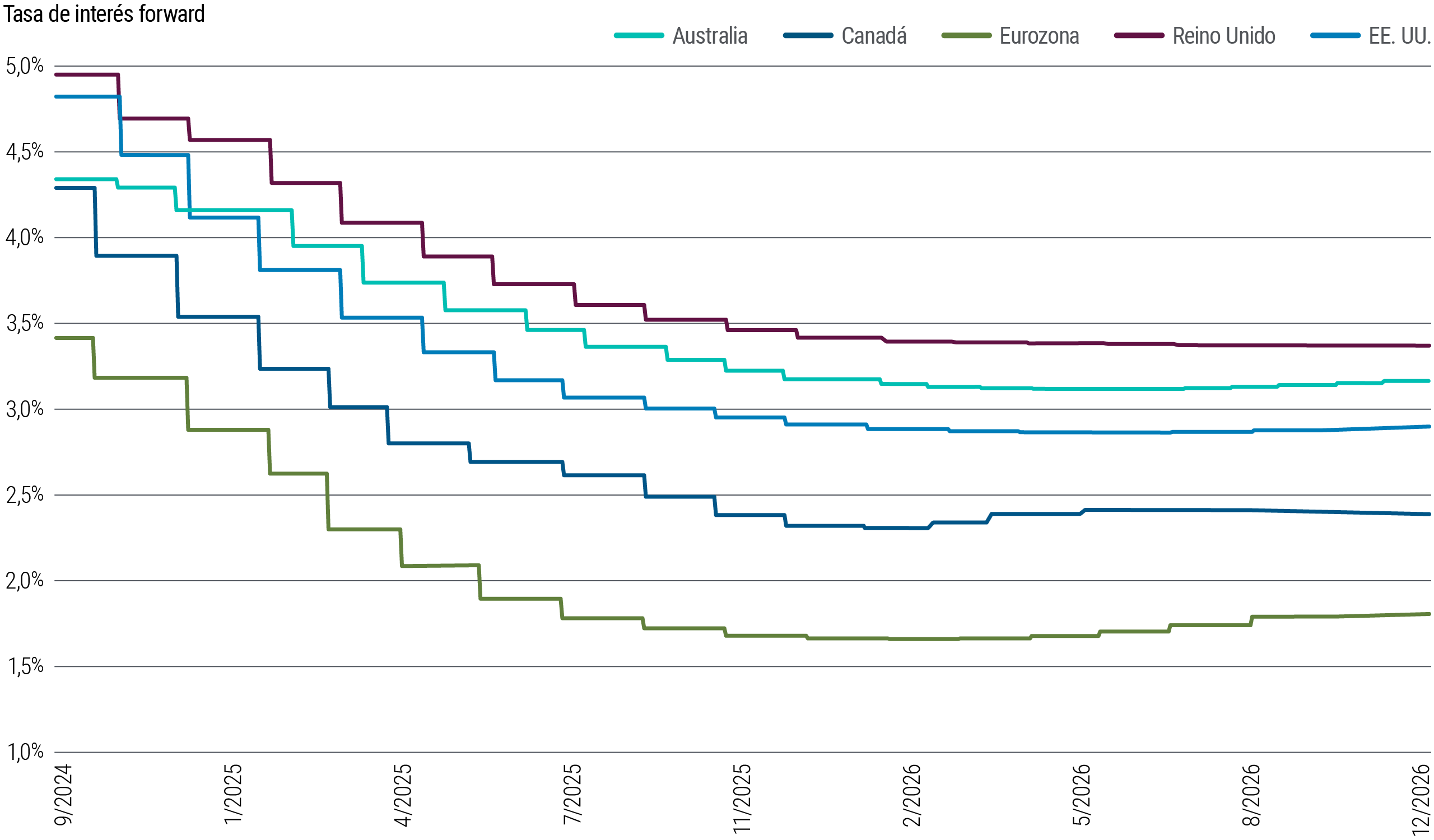

Dada la dispersión de las perspectivas económicas y las trayectorias de las políticas de los bancos centrales, preferimos las posiciones de duración en el Reino Unido y Australia, donde los precios terminales de los ciclos de los bancos centrales (ver el gráfico 3) siguen pareciendo algo elevados frente a los EE. UU., la eurozona y otros mercados mundiales.

En la eurozona, la valoración de la tasa de interés terminal del mercado para el Banco Central Europeo parece razonable, pero hay cierta incertidumbre sobre el momento de la rapidez con que avanza el ciclo de flexibilización. En general, nos mantenemos neutrales en cuanto a la duración, pero estamos a favor de las posiciones de empinamiento de la curva, dado el aplanamiento de la curva entre los puntos de 10 y 30 años.

En cuanto a la tasa de cambio, preferimos una posición infraponderada en el dólar estadounidense, dado el riesgo de debilitamiento a medida que la Reservación Federal baja las tasas, al tiempo que diversificamos con posiciones en mercados emergentes y desarrollados. Sin embargo, aquí es necesario un escalamiento cuidadoso de las posiciones, dadas las incertidumbres que rodean las elecciones estadounidenses.

Un dólar estadounidense estable o más débil en medio de los ciclos de recortes de tasas en los mercados desarrollados debería permitir a los bancos centrales de los mercados emergentes recortar también las tasas. Mientras la Fed esperaba, muchos de estos bancos centrales tuvieron que mantener las tasas más altas de lo que normalmente requeriría su benigna inflación interna.

Preferimos invertir en mercados con curvas de rendimiento pronunciadas y condiciones políticas estables o en mejora, como Sudáfrica y Perú. Turquía también sigue siendo de interés, dado el giro en curso hacia una mayor ortodoxia económica. Esperamos que el entorno mundial favorable siga siendo favorable para los diferenciales de la deuda externa de los mercados emergentes.

Ciertas materias primas pueden ayudar a diversificar los portafolios y proporcionar propiedades de cobertura contra los riesgos de inflación. El panorama mundial en constante cambio sigue favoreciendo al oro y los metales preciosos, y los bancos centrales de los mercados emergentes están comprando oro a un ritmo sin precedentes desde la invasión rusa de Ucrania. Mientras tanto, el deseo de la OPEP+ de volver a llevar oferta al mercado y las preocupaciones sobre la demanda global de transporte han limitado el alza de los precios del petróleo, incluso cuando los eventos recientes en el Medio Oriente y Ucrania subrayan la fragilidad de las cadenas de suministro globales. El ciclo de gasto de capital vinculado a la transición energética también respalda los precios de los metales básicos, aunque los riesgos a la baja persistentes para el crecimiento en China plantean desafíos.

Sobre nuestros foros

PIMCO es un líder global en la gestión activa de renta fija, con una vasta experiencia en los mercados financieros públicos y privados. Nuestro proceso de inversión se fundamenta en nuestros Foros Cíclicos y Seculares. Cuatro veces al año, nuestros profesionales de inversión de todo el mundo se reúnen para analizar y debatir la situación de los mercados y la economía globales e identificar las tendencias que creemos que tendrán implicaciones de inversión importantes. En estos debates de amplio alcance, aplicamos prácticas de ciencias del comportamiento con el objetivo de maximizar el intercambio de ideas, cuestionar nuestras suposiciones, contrarrestar los sesgos cognitivos y generar opiniones inclusivas.

En el Foro Secular, que se celebra anualmente, nos centramos en las perspectivas para los próximos tres a cinco años, lo que nos permite posicionar los portafolios de manera que podamos beneficiarnos de los cambios estructurales y las tendencias en la economía global. Dada nuestra convicción de que la diversidad de ideas produce mejores resultados de inversión, invitamos a oradores distinguidos —economistas galardonados con el premio Nobel, responsables de formular políticas, inversionistas e historiadores— que aportan valiosas perspectivas multidimensionales a nuestros debates. También, nos complace la participación activa del Consejo de Asesores Globales de PIMCO, un equipo de cinco expertos en asuntos económicos y políticos reconocidos en todo el mundo.

En el Foro Cíclico, que se celebra tres veces al año, nos centramos en las perspectivas para los próximos seis a doce meses, analizando la dinámica del ciclo económico en los principales mercados desarrollados y emergentes, con vistas a identificar los posibles cambios en las políticas monetarias y fiscales, las primas de riesgo de mercado y las valoraciones relativas que determinan el posicionamiento de los portafolios.

1 La liquidez hace referencia a condiciones de mercado normales. ↩

2 Ibid. ↩